Dies ist der dritte Teil der Artikel-Serie über die geheime Welt der Stillhalter. Die Grundlagen findest du im ersten Teil. Im zweiten Teil haben wir uns die grundlegendenen Optionsstrategien für steigende, fallende und neutrale Markterwartungen angeschaut. Im diesem Teil möchte ich die Theorie in der Praxis anwenden und eine mögliche Alternative im sogenannten „Income Investing“ zur klassischen Dividenden-Strategie aufzeigen. Zudem sollen auch möglichen Risiken bei Stillhaltergeschäften zur Sprache kommen.

Dies ist ein Artikel von Erfolgreich -Sparen.com. Alle Texte sind urheberrechtlich geschützt. Mehr Informationen finden Sie auf www erfolgreich-sparen com.

- Im ersten Teil der Serie, in werden die Grundlagen vorgestellt. Gleichzeitig werfen wir einen Blick auf die sogenannte Gewinnauszahlung von klassischen „Kaufstrategien“, wie sie gemeinhin in Deutschland zu finden sind. (Zum Teil 1 der Artikelserie)

- Im zweiten Teil habe ich die Gegenseite vorgestellt und auf die Unterschiede zwischen einem Käufer und einem Verkäufer (Stillhalter) eingehen. Es werden grundlegende Strategien diskutiert und unter welchen Bedingungen sie anwendbar sind. (Zum Teil 2 der Artikelserie)

- Im diesem dritten Teil werde ich schließlich einige Praxis-Beispiele diskutieren und bestimmte Ziele wie ein regelmäßiges Einkommen mit Optionsstrategien umsetzen.

Dividenden-Strategie mit Risiko-Puffer (Cash-Covered Puts)

Als praktisches Beispiel möchte ich die Dividenden-Strategie mit einer Stillhalterstrategie nachbilden. Dazu sollen pro Jahr 8 Prozent Rendite erzielt werden. Als Basis-Investment nutzen wir den amerikanischen Aktienindex S&P 500 (Kürzel: SPY), der aus den 500 größten US-Unternehmen besteht.

Zum aktuellen Zeitpunkt notiert der SPY bei 195 Punkten. Für den Index umfasst ein Optionskontrakt 100 Optionen. Es müssen also 195 * 100 = 19.500 US-Dollar für die Strategie bereit gehalten werden.

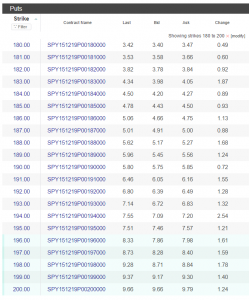

Nun werden quartalsweise Put-Optionen verkauft. Zum aktuellen Stand wählen wir also Put-Optionen mit dem Verfallstermin am 19. Dezember. Die aktuelle Auswahl stellt sich folgendermaßen dar (Klick zum Vergrößern):

Derzeit erzielt der S&P 500 eine Dividenden-Rendite von knapp 2 Prozent pro Jahr. Da wir vor allem ein Einkommen generieren wollen, geben wir uns mit einer Zielrendite von 8 Prozent pro Jahr zufrieden — was der dreifachen Dividendenrendite entspricht. Bei 19.500 USD Investitionssumme wollen wir also 1.560 USD im Jahr oder 390 USD im Quartal einnehmen. Je Option müssen wir also 3,9 USD an Prämie verdienen.

Beim Blick auf die verfügbaren Optionen erhalten wir das passende Ergebnis beim Strike von 182 USD. Dort können wir Put-Optionen für derzeit 3,82 USD verkaufen. Erhalten also sofort 382 USD. Wenn der S&P 500 am 19. Dezember nicht unter 182 Punkten notiert, können wir die gesamte Prämie behalten. Erst wenn der Index unter 182 – 3,82 = 178,18 Punkte fällt, müssen wir einen Verlust realisieren. Das heißt, unser Risiko-Puffer beträgt 182 / 195 = 6,6 Prozent mit dem unser investiertes Kapital geschützt ist. Fallen muss der Index jedoch 178,18 / 195 = 8,6 Prozent in 3 Monaten, bevor überhaupt ein Verlust eintritt.

Würden wir Optionen zum aktuellen Kurs von 195 USD verkaufen, erhielten wir dafür eine Prämie von 7,46 USD oder 746 USD je Kontrakt. Das sind rund 3,8 Prozent Rendite in 3 Monaten. Erst wenn der S&P 500 unter 195 – 7,46 = 186,54 notiert, müssten wir einen Verlust realisieren. Aufs Jahr gerechnet wären derzeit also fast 7,46 Prämie * 4 Quartale / 195 Punkte = 15 Prozent Rendite möglich.

Die dargestellte Strategie würde man klassischerweise als kapitalgedecktes Stillhalten (Cash-Covered Put-Writing) bezeichnen, weil das Kapital für die veroptionierten Werte auch tatsächlich vorhanden ist. Bei vielen Brokern kann jedoch auch mit weniger Kapital gehandelt werden, sodass hier bei gleichem Kapitaleinsatz die dreifache bis vierfache Menge an Werten bewegt werden kann. Damit lässt sich zwar die Rendite deutlich steigern, aber ebenso steigt auch das Risiko bei Verlusten deutlich an.

Covered Call Optionen

Neben Cash-Covered Puts gibt es auch die Covered-Call-Strategie, die ich schon früher im Rahmen eines anderen Beispiels theoretisch und praktisch vorgestellt habe.

Besitzer von Aktien sind bereit, auf einen Teil der Kursgewinne zu verzichten und kassieren dafür eine zusätzliche Prämie. Erreichen die Aktien den definierten Kurs nicht, kann die Prämie behalten werden. Nur wenn die Aktien deutlich steigen, schneiden Covered-Calls schlechter ab.

Insgesamt glätten Covered-Calls die durchschnittliche Rendite, kappen zwar die maximalen Ausschläge, reduzieren dafür aber auch die Kursverluste.

Hier ist der wesentliche Unterschied, dass die Aktien sich bereits im Depot befinden. Wir erhalten folglich die Dividenden und verdienen uns durch den Verkauf von Call-Optionen ein zusätzliches Zubrot. Im Rahmen eines Praxis-Beispiels habe ich auch gezeigt, wie sich die Dividendenrendite damit verdreifachen lässt.

Verkauf von Call und Put: Straddle bzw Strangle Strategien

Eine weitere Variante ohne die Aktien besitzen zu müssen wäre der gleichzeitige Verkauf von Call und Put, um damit eine marktneutrale Strategie aufzubauen. Dies kann entweder zum gleichen Kurs oder zu unterschiedlichen Kursen geschehen.

Bei einer neutralen Strategie könnte man bei 195 USD die Call-Optionen und die Put-Optionen verkaufen. Die eingenommene Prämie verdoppelt sich damit auf 15 USD oder 1.500 USD je Kontrakt. Nun darf der S&P 500 bis zum Verfall im Dezember zwischen 180 Punkten und 210 Punkten beliebig schwanken, ohne dass wir einen Verlust erleiden. Das entspricht einer Schwankungsbreite von 8 Prozent. Erst über diesen Grenzen hinaus, besteht ein Verlust-Risiko.

Natürlich birgt diese Strategie ebenfalls Risiken. So wäre eine plötzliche Erholung und ein starker Kursanstieg sehr nachteilig. In diesem Fall würde sich das Risiko aber den Kauf von 100 SPY Anteilen neutralisieren lassen.

Wenn der SPY stärker fällt als erwartet, würden wir im Dezmeber 100 Anteile zum Preis von 195 USD eingebucht bekommen. Durch die eingenommene Prämie von 15 USD beträgt der effektive Kaufkurs dann allerdings nur noch 180 USD. Anschließend können wir entscheiden, ob wir die ETF-Anteile nun weiter halten wollen oder zum aktuellen Marktpreis veräußern.

In jeden Fall müssen bei allen möglichen Strategien die denkbaren und undenkbaren Szenarien vorher geprüft werden. So kannst du dir Handlungsalternativen bereit legen und weißt in jeder Situation was zu tun ist. Dieses vorgehen empfehle ich grundsätzlich immer — auch beim direkten Kauf von Aktien oder Fondsanteilen.

Bezahlte Limit-Orders

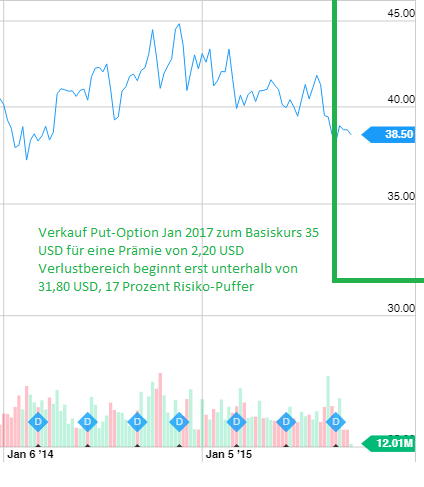

Nehmen wir an, wir möchten Aktien von Coca Cola kaufen. Derzeit notieren sie für 38,5 Dollar. Wir möchten aber nur 35 Dollar für die Aktien bezahlen.

Man könnte nun eine Put-Option für 35 US-Dollar verkaufen. Wählt man als Verfall den nächsten Monat, erhält man dafür nur 10 Cent. Würde man die Optionen aber mit einer Laufzeit von 4 Monaten wählen, wäre eine Prämie von 60 Cent erreichbar. Bei einer Laufzeit bis Januar 2017 würde die Option noch fast 16 Monate bis zum Verfall gültig bleiben. Dafür erhält man eine Prämie von 2,20 US-Dollar.

Würde Coca Cola im Januar 2017 unter 35 US-Dollar notieren, erhielten wir die Aktien zum effektiven Kaufpreis von 35 – 2,2 = 32,8 US-Dollar. Erreicht Coca Cola den Kurs nicht, erzielen wir dennoch Einnahmen von 2,2 US-Dollar je Aktie — und damit deutlich mehr als die Dividende von 1,32 US-Dollar verspricht. Gleichzeitig benötigen wir 10 Prozent weniger Kapital, weil wir nur 35 Dollar je Aktie binden und nicht 38,5 US-Dollar, wenn wir sofort kaufen würden.

Auf die 35 US-Dollar würden wir also eine Rendite von 6,3 Prozent in 16 Monaten erzielen — oder 4,7 Prozent pro Jahr.

Wie steht es mit dem Risiko?

Nach all den Strategien bleibt die Frage nach dem Risiko. Optionen sind doch nur für Spieler und Zocker! Man kann schließlich viel mehr verlieren, als man eingesetzt hat.

Das Verlustrisiko ist unbegrenzt! Oder etwa nicht?

An dieser Stelle muss man festhalten, dass dieses Risiko in der Theorie tatsächlich besteht. Allerdings hängt es auch von der Art des Geschäftes ab. Wenn man zum Beispiel eine Put-Option auf VW verkauft, verpflichtet man sich, die Aktie zum Kurs von z. B. 200 Euro zu kaufen. Dafür bekäme man eine Prämie von vielleicht 10 EUR. Wenn VW plötzlich bankrott wäre und die Aktien wertlos werden, müsste der Verkäufer immer noch 200 Euro für jede wertlose Aktie bezahlen. Der Verlust betrüge also 190 EUR je Aktie.

Würde wir eine Call-Option zu 200 EUR auf VW verkaufen — ohne, dass wir VW-Aktien besitzen — und der Kurs schießt plötzlich von 200 auf 1.000 EUR in die Höhe, kann es passieren, dass wir die Aktien für 200 EUR verkaufen müssen. In diesem Fall müssten wir VW-Aktien für 1.000 EUR kaufen und für 200 EUR verkaufen — ein Verlust von rund 800 EUR je Aktie.

Die theoretischen Risiken sind also in der Tat deutlich größer als beim klassischen Kauf von Dividenden-Aktien oder Wachstumsunternehmen. Aber sie lassen sich auch beherrschen.

Risiko-Steuerung für Stillhalter-Geschäfte

Die einfachste Risiko-Steuerung besteht darin, dass der Broker (in meinem Fall Interactive Brokers) irgendwann die Reisleine ziehen wird. Der theoretische Fall oben wird in der Praxis höchstwahrscheinlich schon vorher gestoppt. Nach einem internen Risiko-Prozess schließt der Broker die Positionen und realisiert die Verluste, bevor sie zu groß werden.

Klassischerweise ist dies als Margin-Call bekannt — der Stillhalter muss zusätzliches Geld nachschießen um die Positionen zu halten. Kann er das nicht werden die Positionen geschlossen. Im schlimmsten Fall ist dann das gesamte hinterlegte Kapital verloren.

Um sich vor dieser Extremsituation zu schützen, können Stillhalter aber selbst Schutzmechanismen ergreifen. Um beim Beispiel von VW zu bleiben, könnte man beim Verkauf einer Put-Option (Short Put) zum Kurs von 200 EUR zusätzlich eine Put-Option für 160 EUR kaufen (Long Put). Im schlimmsten Fall würde der Verlust dann nur noch 200 – 160 = 40 EUR betragen — egal wie tief die Aktie fällt.

Bei Call-Optionen kann man ähnlich arbeiten: Der verkauften Call-Option (Short Call) bei 200 EUR stellt man eine weitere Call-Option bei 240 EUR gegenüber (Long Call). Dann wäre auch in diesem Fall der maximale Verlust bei 40 EUR je Aktie.

So lassen sich mit Optionen praktisch alle Chance-Risiko-Modelle nach seinen ganz persönlichen Vorlieben konstruieren.

Man muss sich nun fragen, wie realistisch es ist, dass ein Index wie der DAX, EuroStoxx oder S&P 500 auf 0 fallen? Wie realistisch ist es, dass sie im Kurs um 50 Prozent einbrechen? Wie realistisch ist es, dass sie sich in einem Jahr verdoppeln? Oder verdreifachen?

Selbst bei vielen großen Aktien sind diese Entwicklungen sehr unwahrscheinlich. Käufer von Aktien oder Optionen wetten darauf, dass dieser Fall irgendwann einmal eintritt. Stillhalter von Optionen wetten darauf, dass diese Ausreißer eher nicht passsieren. Für den Fall der Fälle schützen sie sich und sichern sich zusätzlich ab.

Fazit: Systematik oder Spekulation

Wie mit vielen Instrumenten kann man auch Optionen sowohl für defensive als auch offensive Strategien einsetzen. In dieser Artikelserie habe ich den Fokus vor allem auf defensive Strategien gelegt und Möglichkeiten aufgezeigt, wie man sich gegen Verlustrisiken absichern kann.

Der Stillhalter ist selbst für seine Absicherung verantwortlich.

Aus diesem Grund werden Optionen in Deutschland auch sehr stiefmütterlich behandelt. Es bestehen hohe regulatorische Auflagen für die Banken.

Entscheidend ist, dass der Optionshandel das Wissen über diese Möglichkeiten, Risiken und Chancen voraussetzt. Doch hier ist niemand allein gelassen. Broker wie CapTrader unterstützen aktiv mit vielen Informationsangeboten, Trainings, Lehrgängen und Tutorials. Auch Bücher zum Thema Optionen helfen für einen schnellen Einstieg.

Auch ich möchte dir helfen, die Welt der Optionen transparent und verständlich zu machen. Ein Beispiel ist meine Optionsstrategie, die ich seit Anfang des Jahres hier öffentlich führe.

Wer von den vielen Vorteilen profitieren möchte, muss selbst aktiv werden, sich weiterbilden und lernen. Aber es lohnt sich. Denn anschließend steht dem Stillhalter die gesamte Welt der Finanzanlagen offen. Er kann sich jedes Produkt selbst konstruieren und ist nicht mehr auf die vielen komplexen Angebote der Banken und Geldhäuser angewiesen. Und er muss nicht mehr passiv darauf warten, ob der Markt steigt oder fällt. Ob Unternehmen ihre Dividenden erhöhen oder nicht.

Optionshändler entscheiden selbst und sind selbst für ihren Erfolg verantwortlich.

Übersicht zur Artikel-Serie:

Hallo Rico,

besten Dank für den 3 teilen!

Ich habe mir das ganze sehr aufmerksam durchgelesen und eine Menge gelernt!

Die jeweiligen Strategien und Möglichkeiten müssen natürlich auf den einzelnen Investor passen.

Im Kopf habe ich für mich gleich ein paar Szenarien durchgespielt…am besten finde ich die Möglichkeit der Covered Call Optionen. Ich bin ein typischer Contrarian / Value Investor und ich kaufe nur zu niedrigen Preisen. Das Umfeld ist daher zur Zeit denkbar schlecht…

Jedoch befinden sich auch einige (nach meiner Meinung) überbewertete Aktien in meinem Depot. Klar, ich hab ein Training Stopp / Löss drinnen, jedoch fände ich den Verkauf als Stillhalter sehr interessant!

Vielen Dank noch mal für den tollen Bericht. Ich werde mir auf deinem Blog auf jeden Fall noch ein paar Beiträge anschauen!

Liebe Grüße,

Michael

Hallo Michael, vielen dank, das freut mich!

Hallo Rico

Du erklärst sehr anschaulich. TOP!

Vielen Dank Bernhard! 🙂

Comments are closed.