Die Dividenden-Strategie hat sich auch in Deutschland herumgesprochen. Damit lässt sich auf leichte Weise langfristig ein passives Einkommen generieren, indem man in möglichst viele Dividenden-Aristokraten investiert. Allerdings gibt es neben der Dividenden-Strategie noch viele weitere Möglichkeiten, um ein Einkommen aus Aktien zu generieren. Da ich dies bisher nur sehr theoretisch erläutert habe, möchte ich in diesem Artikel nun einmal an einem Konkreten Beispiel beweisen, dass sich mit einfachen Schritten das passive Einkommen leicht verdreifachen lässt.

Dies ist ein Artikel von Erfolgreich -Sparen.com. Alle Texte sind urheberrechtlich geschützt. Mehr Informationen finden Sie auf www erfolgreich-sparen com.

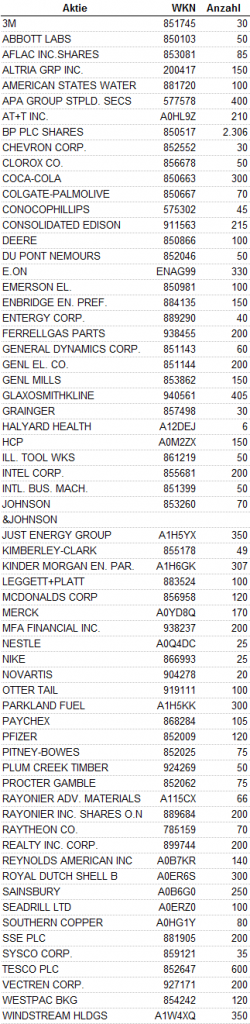

Als Real-Beispiel habe ich mir das veröffentlichte Depot vom Blog-Kollegen Egghead angeschaut, der ebenfalls schon seit langer Zeit an seiner finanziellen Freiheit arbeitet. Dazu hat er sich bisher auf die Dividenden-Strategie konzentriert und in seinem Depot Dividenden-Aristokraten gesammelt. (Update Nov. 2016: Leider ist Egghead nicht mehr mit seinem Blog verfügbar, das Beispiel bleibt aber bestehen.)

Dividenden-Aristokraten sind starke Unternehmen, die seit vielen Jahren regelmäßig eine hohe Dividende ausschütten und kontinuierlich die Auszahlungssumme erhöhen.

Das Problem dieser Strategie ist aber, dass man drei wesentlichen Beschränkungen unterliegt: Die Auswahl der möglichen Aktien schränkt sich deutlich ein, weil nicht jedes Unternehmen diese Bedingungen erfüllt. Dividenden-Aristrokraten sind häufig recht hoch bewertet, sodass die mögliche Dividenden-Rendite vergleichsweise gering ist.

Zusätzlich hat man als Investor nur beschränkt Eingriffsmöglichkeiten, wann und ob die Dividenden tatsächlich gezahlt werden. So zahlen US-amerikanische Unternehmen häufig quartalsweise, deutsche Unternehmen dagegen nur einmal im Jahr. Selten gibt es auch monatliche Dividenden-Zahler. Hinzu kommt, dass durch das Quartalsreporting Dividenden von vielen Unternehmen meist sogar im gleichen Monat gezahlt werden, sodass in den verbleibenden Monaten das Einkommen deutlich abnimmt.

Das Dividenden-Depot kurz vorgestellt

Im Beispiel-Depot befinden sich derzeit 65 verschiedene Dividenden-Aktien im Wert von über 240.000 US-Dollar von A wie Abbott Laboratories, Aflac und Altria über B wie BP und C wie Chevron oder Coca Cola bis zu Realty Income, Royal Dutch Shell oder Windstream.

Mit diesem Depot erreicht Egghead im Monat ein passives Einkommen aus Dividenden von durchschnittlich 800 Dollar bzw. 600 Euro. Das entspricht im Durchschnitt einer Dividenden-Rendite von 3-4 Prozent.

Zusätzlich wächst der Wert des Dividenden-Depots mit der allgemeinem Börsenentwicklung, die im Durchschnitt bei 8-10 Prozent pro Jahr liegt. In diesem Umfang wachsen auch die Dividenden, sodass man annehmen kann, dass Egghead langfristig in der Lage sein sollte, sein Einkommen aus Dividenden um 8-10 Prozent pro Jahr zu steigern.

4 Wege wie man mit Aktien Geld verdienen kann

Anhand der geschilderten Grundlage erzielt Egghead ein Einkommen aus zwei Quellen: Einmal aus Dividenden, die regelmäßig von den Unternehmen auf sein Konto ausgezahlt werden. Zum Zweiten aus Kurssteigerungen, die aber für Egghead nicht so wichtig sind, weil er als Dividenden-Investor nicht vor hat, seine Aktien kurzfristig zu verkaufen.

Tatsächlich gibt es aber 4 Möglichkeiten, mit denen sich mit Aktien Geld verdienen lässt. Neben Kursgewinnen und Dividenden sind zusätzliche Einnahmen auch auf zwei weitere Wege möglich: Optionsprämien und Leihgebühren.

In diesem Artikel gehe ich nur auf Optionsprämien ein, weil für Leihgebühren noch zusätzliche Bedingungen erfüllt sein müssen.

Wie sich mit Optionsprämien das passive Einkommen verdreifachen lässt

Um das Dividenden-Einkommen zu verdreifachen gibt es einen sehr einfachen Weg: Er verkauft für seine Aktien zusätzlich Call-Optionen. Dafür erhält er eine Prämie und kann damit sein Einkommen deutlich steigern.

Die Grundlage dafür ist die Covered-Call-Strategie. Einfach gesagt, versprichst du vorab, deine Aktien zu einem bestimmten Kurs zu verkaufen und erhälst dafür eine Prämie. Erreichen die Aktien den Kurs, musst du sie heraus geben, bleiben sie unter dem Kurs, behälst du deine Aktien und die Prämie.

Die Covered Call Strategie in der Praxis

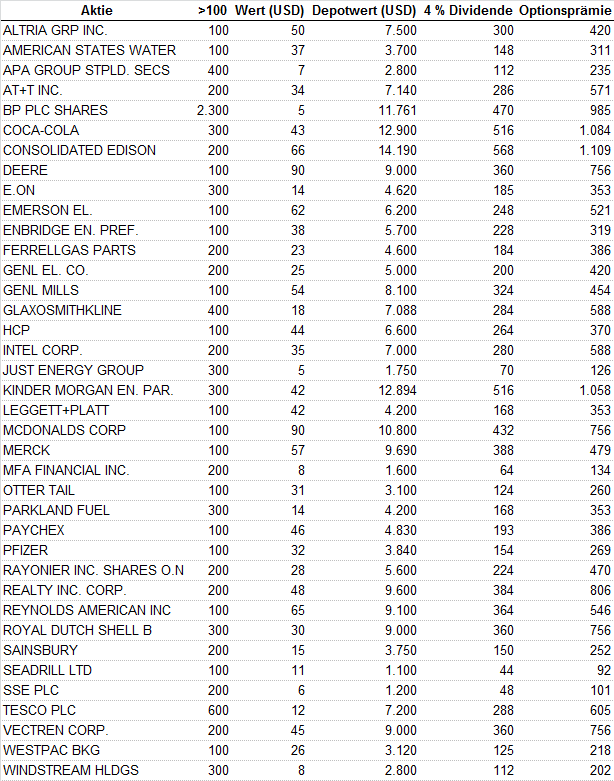

Optionen werden in Kontrakten gehandelt, welche immer 100 Optionen umfassen. Damit Egghead also ein Kontrakt mit 100 Optionen verkaufen kann, muss er mindestens 100 Aktien besitzen. Aus diesem Grund habe ich aus seinem Depot alle Aktienpositionen herausgesucht, die mindestens 100 Stück umfassen. Für alle diese Aktien sollen in Zukunft Call-Optionen mit einem Monat Laufzeit verkauft werden, sodass wir 12 mal Jahr eine Optionsprämie einnehmen können. Nachfolgend habe ich für alle Aktien eine Dividende von 4 Prozent pro Jahr angenommen (was dem tatsächlich Durchschnitt im Realdepot entspricht).

Zusätzlich werden nun die Optionen verkauft. Die Prämie hängt davon ab, wie nah der Ausübungskurs (Strike) der Option am aktuellen Aktienkurs liegt. Je näher beide zusammen liegen, desto höher wird die Optionsprämie. Je weiter der Strike entfernt ist, desto geringer wird die Prämie. Die Schwankungsstärke der Aktien ist ein weiteres Preiskriterium.

In der Praxis lassen sich für Opionen mit einer Laufzeit von einem Monat Prämieneinnahmen von bis zu 3 Prozent erzielen. Das heißt, wenn wir für 100 Aktien mit Kurs 100 Dollar jeweils Call-Optionen veräußern, können wir je Aktie bis zu 3 Dollar oder insgesamt 300 Dollar einnehmen — und das Monat für Monat.

Da wird aber im Dividenden-Depot eher konservative Werte führen, reduzieren wir auch unsere Erwartungen an die Prämien-Einnahmen. Nachfolgend gehe ich von nur 0,7 Prozent je Monat aus — das sind aufs Jahr betrachtet 8,4 Prozent an zusätzlicher Rendite, die durch die Optionsprämie gewonnen werden können.

Nehmen wir zum Beispiel Altria: Eine Aktie kostet derzeit 50 US-Dollar an der Börse. Im Jahr werden rund 4 Prozent Dividende ausgeschüttet. Egghead hat im Depot 150 Altria-Aktien. Damit kann er 150 * 2 = 300 Dollar an Dividenden im Jahr einnehmen. Zusätzlich verkauft er nun für 100 Altria-Aktien Call-Optionen mit einer Laufzeit von einem Monat. Für eine Option erhält er etwa 0,35 US-Dollar. Da wir ein Kontrakt mit 100 Optionen verkaufen sind das 35 US-Dollar. Wenn er die Optionen jeden Monat verkauft, erhält er zusätzlich 420 US-Dollar.

Wenn man dieses Beispiel auf alle Werte im Depot von Egghead anwendet, sieht das Ergebnis wie folgt aus:

In Summe kommte Egghead bisher rund 9.600 US-Dollar aus Dividenden pro Jahr generieren. Nur durch den Verkauf von Call-Optionen kann er im Jahr zusätzlich 18.400 US-Dollar an Optionsprämien einnehmen. Damit steigt sein monatliches passives Einkommen von bisher 800 Dollar oder 600 Euro auf 2300 Dollar bzw. 1.800 Euro.

Aufs Jahr betrachtet erzielt er damit eine Rendite von fast 12 Prozent, die sich nur aus Dividenden-Einnahmen und Optionsprämien zusammensetzt.

Fazit

Mit diesem Beispiel aus der Praxis wollte ich aufzeigen, dass es wichtig ist, sich nicht nur auf eine Einkommensquelle zu konzentrieren. Wer die Dividenden-Strategie verfolgt, baut sich neben seinem Arbeitseinkommen zwar ein zusätzliches passives Einkommen auf. Doch sollte man sich bewusst sein, dass Dividenden allein nur eine Möglichkeit sind um mit Aktien Geld zu verdienen.

Allein durch den Einsatz der Covered Call Strategie lässt sich das passive Einkommen leicht verdreifachen. Dennoch muss ich natürlich zugeben, dass ihre Umsetzung etwas Übung und Praxiserfahrung erfordert. Wer aber verstanden hat, welche Chancen sich daraus ergeben, wird diese Arbeit wohl gern auf sich nehmen. Als Einstieg dazu empfehle ich gern das Buch Optionsstrategien für die Praxis.

Auch möchte ich nicht verschweigen, dass für die Umsetzung der Covered-Call-Strategie nicht alle Aktienbroker geeignet sind, weil sie keinen Optionshandel unterstützen. Ich persönlich nutze deswegen CapTrader.

Wer praktische Hilfe benötigt, kann sich auch gern direkt an mich wenden. Auf dieser Website werde ich auch in Zukunft mit Artikeln den Zugang zur Welt der Optionen eröffnen. melde dich also am besten kostenlos an und empfange neue Beträge direkt per Email. Denn mit diesem Wissen rückt die finanzielle Freiheit ein großes Stückchen näher als du bisher vielleicht gedacht hast.

Update (25.05.2015): Egghead ist mit seinem Blog umgezogen und die alten Artikel sind leider nicht mehr verfügbar. Ich lasse das Beispiel mit seinem Depot dennoch einmal so stehen.

Hi Rico,

du hast die Thematik in deinem Artikel gut rüber gebracht – auch ganz ohne große Geheimniskrämerei 🙂

Welchen Anbieter empfiehlst du für die Covered Call Strategie?

Setzt du diese Strategie auch selbst um?

Kannst du das dann vielleicht mal an einem Beispiel genauer erläutern?

Gruß

Alex

Hi Alex, danke dir für dein Lob. Ich bin bei CapTrader und kann sie auch jedem empfehlen. Was für ein konkretes Beispiel stellst du dir denn vor? Ich habe ja hier im Artikel schon versucht ein möglichst konkretes Beispiel aufzuzeigen.

Ich meinte eher ein praktisches Beispiel. also wie man das zum Beispiel bei Cap-Trader genau macht. Was für Einstellungen oder Auswahlmöglichkeiten muss man beachten. Ich kann mir gut vorstellen, dass man etwas aufpassen muss, damit die Aktien nicht gleich verkauft werden. Vielleicht kann man auch mit Screenshots was zeigen.

Die Thematik habe ich grundsätzlich verstanden, aber das praktische Doing kann ich mir nicht wirklich vorstellen.

Auch die steuerlichen Aspekte würden mich interessieren. Cap Trader erstellt ja keine Steuerbescheinigung, oder? Führen die Abgeltungssteuer ab oder muss man das alles dokumentieren und am Ende des Jahres für die Steuer aufbereiten?

Wäre dann sehr viel Arbeit bei etlichen Aktien im Depot die monatlich veroptioniert werden.

Lieben Gruß

Alex

Ich werde mir mal was überlegen. Gerade die Steuer-Thematik ist ja recht individuell. CapTrader stellt aber sehr übersichtliche Reports bereit, wo sich leicht die Gebühren, Gewinne und Verluste ablesen lassen. Das muss also nicht für jede Aktie einzeln manuell gemacht werden.

Hallo Rico,

ich kann mich Alex nur anschließen, danke für einen etwas genaueren Artikel, der nicht geheimniskrämerisch oder fast schon mystisch daher kommt.

Zur Zeit beschäftige ich mich selber mit dem Covered Call Writing. Mir persönlich wäre es wichtig nur Aktien anzubieten, die ich auch selber besitze („covered“), da ein naked call sehr teuer werden kann. Auch sollte man verschiedene Ausstiegsstrategien parat haben, um entweder den Gewinn zu erhöhen, Verluste zu minimieren und auch den Call zu verhindern. Weil, und das ist ja das Recht, was man verkauft, die Aktien können je nach Strike Price, Kursstand und Ex-Dividend-Day auch abgerufen werden. Und bei Optionen schickt man immer die Aktien, niemals Geld. Es gibt Wege das zu verhindern. Alan Ellman, The Blue Collar Investors, hat darüber Bücher veröffentlicht (nur auf Englisch), welche das Thema simpel erklären und verschiedene Strategien für verschiedene Phasen aufzeigen.

Interessant in Bezug auf den Optionshandel finde ich auch die Möglichkeiten mir via Put Aktien mit einem Discount zu kaufen bzw. wenn der Put nicht eingelöst wird, kassier eich zumindestens die Prämie. Auch hier gilt wieder: Nur mit Schutz (in diesem Fall mit Cash, da ich die Aktien ja kaufen müsste).

Ich freue mich auf jeden Fall das alles selber auszuprobieren und bin gespannt was Du darüber berichten wirst.

Beste Grüße und einen guten Rutsch!

Da hast du einen guten Punkt. Covered Calls und Naked Puts lassen sich sehr gut ergänzen. Wenn sie „weg-gecalled“ werden, kann man sie sich per Naked Put wieder zurück ins Depot legen lassen. Und die ganze Zeit lässt man sich mit der Optionsprämie bezahlen.

Hallo Rico,

endlich jemand, der Optionen verstanden hat. Die Strategien sind, wie wir ja wissen, sehr vielfältig und werden in Deutschland kaum angewandt. Ich glaube auch, dass es Interessengruppen gibt, die da nicht sonderlich dran interessiert sind ;o)

Aus diesem Grund sehr guter und vor allem praxis-naher Artikel ohne Verschachtelungen und Geheimniskrämerei, wie schon jemand bemerkte.

In diesem Sinne ein gesundes 2015 mit weiter steigenden Dividenden oder/und Optionsprämien – Gruß René

Danke Rene, Optionen werden in Deutschland tatsächlich totgeschwiegen. Das hat aber auch regulatorische Gründe, weswegen sie für viele Broker hier nicht „profitabel“ genug sind um sie anzubieten. Hier kann man sich nur selbst informieren.

Selbst wenn man, wie ich, diese Strategie sehr konservativ durchführt und die Kommissionen mit einberechnet sind ca. 0,75%/Monat durch den Verkauf von Calls möglich (mein langjähriger Durchschnitt). Konservative bedeutet aber auch, dass man rund um die Dividendenzahlungen vorsichtig sein sollte. Deshalb nutze ich diese Strategie für mindestens zwei Monate (bei einer Dividendenzahlung im Jahr) im Jahr nicht. Nach der Dividendenzahlung ist eine Aktie zudem am Schwanken und da sollte man den Abstand zum Underlying deutlich vergrößern.

Hilft der Performance natürlich nicht wenn die Aktie abschmiert – aber das ist das allgemeine Risiko des Dividenden-Sammelns.

Alles Gute zum Neuen Jahr!

Grüße

Thomas

Deine Erfahrungen stützen ja die Aussage. Das schöne ist ja, dass man immer frei wählen kann, wann man die Optionen verkauft und für welche Laufzeit. Wie immer sollte man aber auch in diesem Fall ein festes Regelsystem definieren, wann und wann nicht. Denn ansonsten geht es so wie bei mir im letzten Jahr: Man „wartet“ noch etwas mit dem Verkauf, und plötzlich ist die Chance verpasst. Steigt die Aktie, ärgert man sich eben, wenn die Option verkauft wurde und wenn sie fällt, ärgert man sich, wenn man sie nicht verkauft wird. Entscheidend ist, dass in beiden Fällen eine Verkaufte Option zusätzliche Einnahmen bringt, sodass man von den Kursentwicklungen deutlich unabhängiger wird.

Ich verstehe nicht, warum du die unregelmäßig verteilten Dividendenzahlungen als Problem siehst. Selbst wenn alle Unternehmen am gleichen Tag Dividende zahlen würde, wäre das völlig egal. Man könnte man die Dividende einfach auf eine separates Konto fließen lassen und von dort automatische monatliche Überweisungen auf das Konto einrichten, mit dem du deine Lebenshaltungskosten deckst.

Es ist natürlich kein „Problem“ in dem Sinne. Der entscheidende Punkt in diesem Beispiel ist doch vielmehr, dass sich die Ausschüttungen über Covered Calls mehr als verdoppeln lassen.

Hallo Rico,

was hältst du eigentlich von short puts auf Rohöl??

Das hängt von der Gesamtstrategie ab. Für mich wäre wohl nur der ETF USO eine Alternative, aber Rohstoffe sind bisher nicht mein Fokus gewesen. Da muss man ganz andere Bewertungsmaßstäbe als bei Unternehmen anlegen.

Sag mal, hast du Informationen über den Optionshandel mit Consors. Ich habe seit Jahresbeginn ein Eurex-Konto, aber die Anwendungsmaske sieht irgendwie nach 90er Jahre aus und so richtig machen kann ich da nichts.

Ich Händle mit Consors selbst nicht. Die Daten habe ich von deren Seite übernommen mit bestem Wissen. Bei der DAB damals ging der Handel ausschließlich telefonisch. Wie ist denn deine Erfahrung? Bei mir sind die schon wegen den hohen Gebühren aus der Auswahl gefallen. VG, Rico

Schöne Einführung. Der Haken an der Sache ist die drohende Ausübung. Zunächst entgeht dabei etwas Kursgewinn. Insofern dennoch Gewinn erzielt wurde, muss dieser versteuert werden. Der Stundungseffekt ist verloren.

Um die Ausbübung zu vermeiden, kann man den Call zurück kaufen und hat dann einen realisierten Verlust, dem ein unrealisierter Gewinn durch die Aktiensteigerung gegenüber steht.

Also doch nicht ganz so einfach. Dennoch eine gute Grundstatrategie, an der ich mich auch versuche.

Gruß!

Hi Torsten, danke fürs studieren meines Blogs 😉

Du hast recht, die Ausübung ist das „Risiko“, wobei man hier immer nur vom entgangenen Gewinn sprechen kann. Deswegen muss der Strike mit bedacht gewählt werden. Ich persönlich nutze den CC aber nur noch selten, weil ich auch nur noch wenige Aktien halte.

VG, Rico

Hallo, es gibt mich noch. Meinen Blog nicht mehr. Ich habe Dividendenaktien und lebe davon zum Teil, finanziell frei bin ich seit etwa drei Jahren.

Hi Egghead,

woher beziehst du deine anderen passiven Einnahmen?

Hallo Janine, außer Aktien habe ich Immobilien und Beteiligungen (geschlossene Fonds). Immobilien bringen zuverlässigen Cash Flow, Beteiligungen unregelmäßig, dafür deutlich höher.

Comments are closed.