Zum Jahresende wird es Zeit einen Blick auf die Performance meiner Aktiendepots zu werfen. Dazu werde ich mit zahlreichen Diagrammen meine Entwicklung in 2014 dokumentieren, analysieren und hinterfragen. Zentrales Element für diesen Report sind die Einnahmen aus Aktien-Investments, welche Kursgewinne, Dividenden und Optionsprämien umfassen.

Dies ist ein Artikel von Erfolgreich -Sparen.com. Alle Texte sind urheberrechtlich geschützt. Mehr Informationen finden Sie auf www erfolgreich-sparen com.

Ich erachte diesen Schritt aus drei Gründen für äußerst notwendig: Einmal möchte ich damit feststellen, ob ich mich auf dem richtigen Weg befinde. Zum Zweiten soll dieser Report die Messlatte für das nächste Jahr darstellen. Zum Dritten benötige ich die Ergebnisse, um zu erkennen, in welchen Bereich noch Verbesserungspotential besteht.

Gliedern werde ich die Vermögensübersicht in drei Bereiche: Die Gesamtentwicklung über alle Anlagen, der Vergleich zwischen Buy-and-Hold (DAB Bank) und Optionsstrategie (CapTrader) und die Entwicklung der drei Strategie-Positionen: Kursgewinne, Dividenden, Optionen. Sie stellen die Grundpfeiler für den langfristigen Erfolg dar.

Gesamtentwicklung

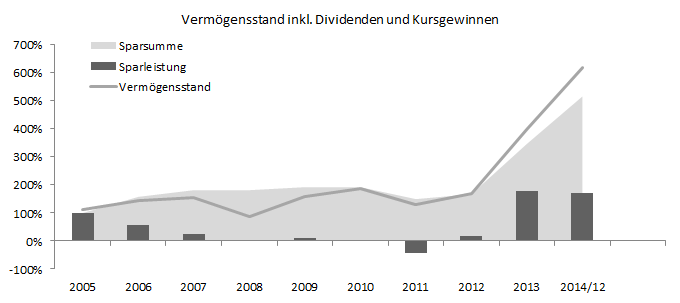

Beim Blick auf die Entwicklung des Gesamtvermögens lässt sich für 2014 ein weiterer Zuwachs feststellen. Das heißt, auch dieses Jahr wurde das Kapital wieder vermehrt und ist gewachsen. Da das Vermögen (graue Linie) auch größer ist als die Summe aller Einzahlungen (graue Fläche), lässt sich schon an dieser Stelle allgemein feststellen, dass durch die Investments kein „Schaden“ entstanden ist.

Beim Blick auf die Sparleistung (grauer Balken) muss ich für 2014 aber einen leichten Rückgang zum Vorjahr hinnehmen. Allerdings ist dieses Ergebnis nur wenig überraschend, wenn ich mir überlege, dass in diesem Jahr durchaus einschneidende Änderungen in meinem Leben ergeben haben. Eine Hochzeit, Urlaub und die anstrengende Jobsuche meiner Frau sind doch eine starke Belastung für jede Haushaltskasse.

Zwischenfazit: Insgesamt bin ich zufrieden, dass es nicht schlimmer gekommen ist. Wir konnten trotz dieser Aufgaben unser Vermögen erhalten und sogar etwas vermehren.

Strategie-Vergleich: Buy-and-Hold und Optionsstrategie

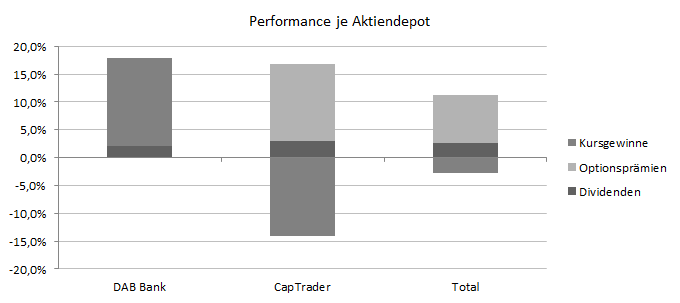

Nachdem ich zum Jahresanfang mein Aktiendepot bei der DAB Bank zum Teil zu CapTrader umgeschichtet habe, wird nun ein Blick auf die harten Fakten erforderlich. Was hat dieser Schritt tatsächlich bewirkt? War es im Nachhinein betrachtet eine sinnvolle Entscheidung?

Das Buy-and-Hold-Depot bei der DAB Bank enthält meine langfristigen Aktienpositionen, die ich auch in Zukunft weiter halten möchte. Sie wurden ausgewählt, um ein Dividenden-Einkommen zu generieren und Vermögenszuwächse aus Kursgewinnen zu erzeugen. Die Aktivität auf diesem Depot bleib in 2014 praktisch passiv, sodass es hier abgesehen von der Vorbereitung zur Depotumschichtung weder Zukäufe noch Abgänge zu verzeichnen gab.

Trotz dieser passiven Haltung zeigt sich die Performance mit insgesamt 15,9 Prozent sehr positiv. Davon wurden 2 Prozent aus Dividenden bestritten und der Rest aus Kurssteigerungen.

Im Optionen-Depot bei CapTrader sieht das Bild deutlich anders aus: Die Gesamtperformance wird praktisch vollständig durch Kursverluste bei den Aktien aufgefressen, sodass hier im Endergebnis lediglich ein Gewinn von knapp 2,8 Prozent auf Jahressicht zu verzeichnen war. Dabei trugen die Optionsprämien mit einer Rendite von 13,8 Prozent zum Ergenis bei und die Dividenden-Einnahmen mit 3,1 Prozent. Die Aktienverluste summieren sich über das Jahr auf schmerzhafte 14 Prozent.

Zwischenfazit: Begründen lässt sich dieser enorme Unterschied zwischen beiden Depots mit meiner mangelnden Erfahrung im Optionshandel. Insgesamt gab es drei wesentliche Aktionen, die mir die Gesamtperformance zerstört haben:

Einmal habe ich bei Lufthansa ins fallende Messer gegriffen ohne eine Strategie zu haben. Da ich kein Vertrauen in den Wert hatte, bestand hier die Idee nur in einem kurzen Trade, der sich dann in die falsche Richtung gedreht hat. Leider hatte ich nicht den Mut, die Strategie durchzuhalten und bin dann mit viel zu hohen Verlusten abgesprungen.

Der zweite wesentliche Fehler war meine Strategie zur Deutschen Post: Der Wert war unterjährig extrem volatil. Obwohl ich es geschafft hatte, durch meine Optionsstrategie den Kauf zum Höchstkurs auf fast 26 Euro zu reduzieren, habe ich beim kurzfristigen Kurssturz auf unter 22 Euro kalte Füße bekommen und auch hier die Reißleine gezogen. Wie wir im Nachhinein wissen, war das der absolute Tiefststand. Hätte ich meine Strategie durchgezogen, wäre die Deutsche Post ein starker Performer im Depot geworden. Aber wer weiß das schon vorher?

Der dritte große Fehler war die Deutsche Bank, auf die ich die gleiche Strategie wie mit der Deutschen Post angewendet habe. Auch hier kam es — allerdings mit nicht ganz so großen Verlusten — per Notbremse zum Ende.

Zwischendurch habe ich viel experimentiert, um ein Gefühl für den Handel mit Optionen zu bekommen. Nach nunmehr einem Jahr habe ich deutlich mehr Vertrauen in meine Strategie und werde mich nicht mehr so leicht davon abbringen lassen.

Zugleich zeigen die Einnahmen aus Optionsprämien aber auch gut, dass sie die Kursverluste recht gut aufwiegen konnten.

Passives Einkommen: Dividenden und Optionsprämien

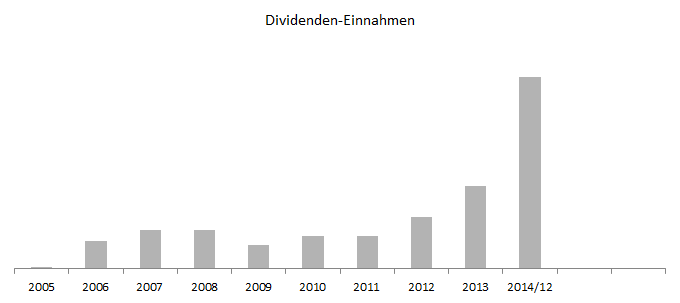

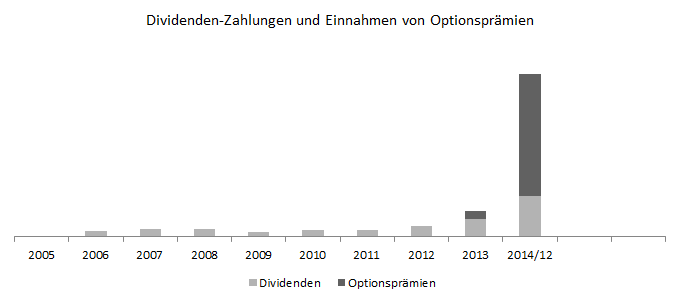

Neben Kursgewinnen, die sich erst realisieren lassen, wenn man einen Teil seines Investments verkauft, spielen besonders Dividenden und Optionsprämien als passives Einkommen eine entscheidende Rolle. Nachdem ich mich die letzen 3 Jahre überwiegend mit dem Aufbau von Dividenden-Einkommen beschäftigt habe, kommt nun der zweite, wesentliche Pfeiler hinzu. Damit nutze ich drei von vier Wegen, mit Aktien Geld zu verdienen.

Insgesamt haben sich die Dividenden-Einnahmen um 230 Prozent mehr als verdoppelt. Die wesentlichen Quellen hierfür sind GlaxoSmithKline, BP, Altria, R.R. Donnelley und die Admiral Group.

Während BP und GlaxoSmithKline derzeit zu großen Abschlägen gehandelt werden, legte besonders Altria in 2014 eine starke Kursentwicklung hin. Ich kann mir hier nur schwer vorstellen, dass sich dieser Trend auch 2015 in dieser Stärke fortsetzt.

Die Optionsprämien haben in 2014 einen neuen Rekord erreicht. Nachdem ich bereits Mitte des Jahres erfreut über die guten Einnahmen berichtete, hat sich das Ergebnis fortgesetzt. Im direkten Vergleich zeigt sich, dass Optionen mit der richtigen Strategie eine gute Quelle für zusätzliches Einkommen darstellen können.

Insgesamt habe ich durch Optionsprämien mein Dividenden-Einkommen in 2014 mehr als verdreifacht. Dass dieses Einkommen für viele Dividenden-Investoren möglich ist, habe ich erst kürzlich mit einem Realen Depot als Beispiel aus der Praxis aufgezeigt.

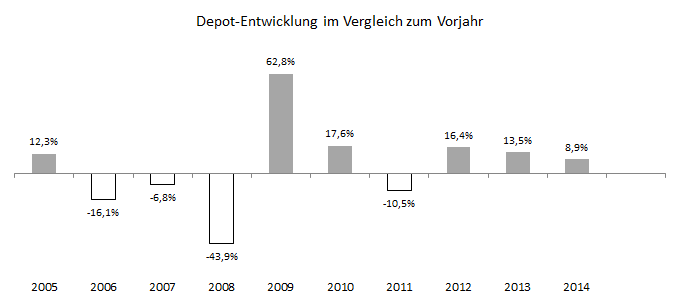

Performance pro Jahr

Der Blick auf die langfristige Performance zeigt für 2014 eine positive Rendite von 8,9 Prozent. Je nachdem, mit welchem Index man sich vergleicht, ist dieses Ergebnis besser oder schlechter zu bewerten. Ich persönlich bin mit der Leistung grundsätzlich zufrieden, weiß aber, dass mit den Erfahrungen, die ich 2014 gemacht habe, in 2015 ein besseres Ergebnis möglich wird.

Insgesamt blicke ich Optimistisch ins nächste Jahr. Mit meine Depot-Aufstellung bin ich zufrieden und auch sonst kann ich erkennen, dass meine Strategie langsam Form annimmt. In unregelmäßigen Abständen werde ich auch meine Aktien-Depotübersicht aktualisieren.

Falls du mich auch im nächsten Jahr auf meinem langen Weg in die finanzielle Freiheit begleiten möchtest, dann abonniere doch diese Seite. So bekommst du Hinweise zu neuen Artikeln direkt per Email zugesendet. Der Service ist kostenlos und ich verspreche dir auch, keinen Spam oder sonst etwas zu verschicken.

Hallo Rico,

ich lese schon seit einiger Zeit mit großem Interesse dein Blog.

Es geht ja ganz gut voran mit der Entwicklung deines passiven Einkommen bzw. Vermögen.

Ich habe meine Ziele mit meinem Aktien-Depot (in zwei Jahren über 50%) auch bei weitem übertroffen.

Comments are closed.