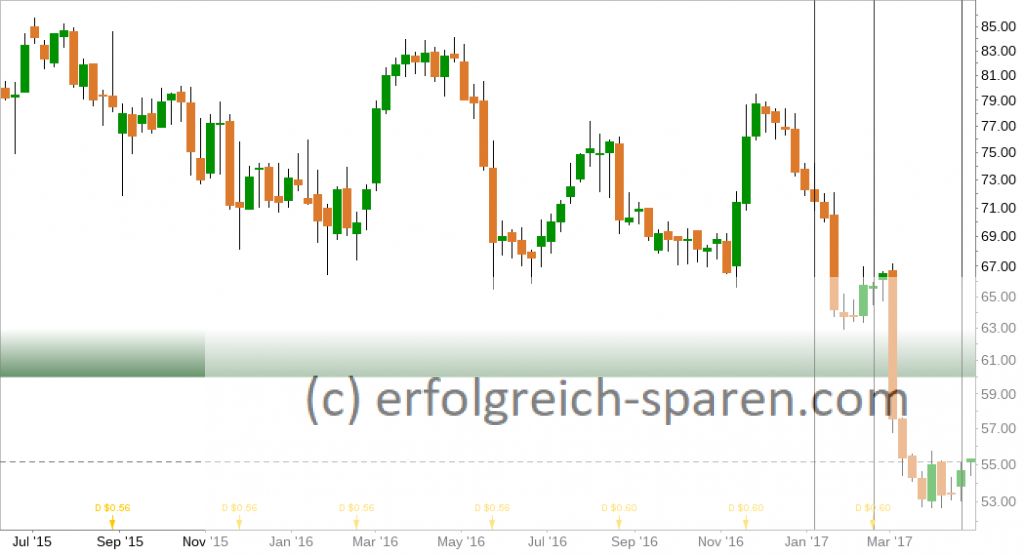

Letztes Wochenende ist die Target Group zum Kurs von 56,50 US-Dollar in mein Aktiendepot gewandert. In diesem Artikel möchte ich dir meine gehandelte Optionsstrategie auf Basis von Short Strangles vorstellen, mit der ich einen Kursverlust von fast 25 Prozent nahezu vollständig ausgleichen konnte.

Dies ist ein Artikel von Erfolgreich -Sparen.com. Alle Texte sind urheberrechtlich geschützt. Mehr Informationen finden Sie auf www erfolgreich-sparen com.

Ich handle das Unternehmen bereits seit Januar 2017 als der Kurs noch bei über 70 US-Dollar stand. Seitdem habe ich durch den Optionshandel trotz des Kursrückganges von fast 25 % rund 350 US-Dollar an Prämien eingenommen. Dadurch konnte ich es mir leisten, meine letzten verkauften Put-Optionen zum Kurs von 60 US-Dollar ausüben zu lassen. Zwischenzeitlich notierte die Aktie bei fast 52 US-Dollar — doch von den Tiefs hat sich das Unternehmen in der letzten Woche wieder etwas erholt.

Einstieg über einen Iron Condor

Am 5. Januar 2017 war mir die Target Group bereits als spannendes Unternehmen im Einzelhandel aufgefallen. Der größte Konkurrent zu Walmart ist mir erst wenige Wochen zuvor durch die Biografie von Sam Walton wieder ins Bewusstsein gerückt. Der Gründer von Walmart wurde zeitlebens von Target bekleidet und wuchs am stetigen Konkurrenzkampf.

Target interessiert mich besonders durch die hohe Konsistenz der Dividendenausschüttungen und ihr starkes Wachstum. Derzeit erhalten Anleger für eine Aktie eine Dividende von 2,40 US-Dollar. Zum aktuellen Preis entspricht das einer Rendite von 4,3 Prozent — deutlich höher als im Durchschnitt der vergangenen Jahre.

Als die Target-Aktie von über 80 US-Dollar auf knapp 70 US-Dollar korrigierte, konnte ich nicht widerstehen und spekulierte darauf, dass der Abwärtstrend zu diesem Zeitpunkt beendet sein würde.

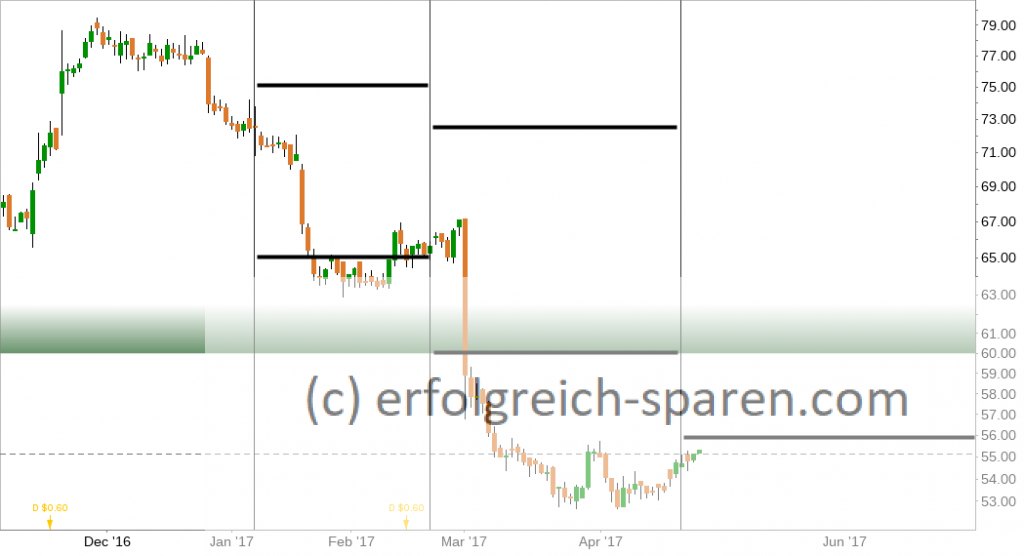

Aus diesem Grund verkaufte ich einen „Iron Condor“. Die Optionsstrategie besteht aus einer verkauften Put-Option und einer verkauften Call-Option sowie jeweils einem gekauften Put und Call, welche die Verluste limitieren sollen.

Also verkaufte ich einen Put bei 65 US-Dollar und einen Call bei 75 US-Dollar. Damit wäre ich am Verfallstag im Februar verpflichtet, die Aktie zu 65 Dollar zu kaufen oder sie für 75 Dollar zu verkaufen. Um mein Risiko zu beschränken, kaufte ich eine zusätzliche Put-Option bei 60 Dollar. Würde die Target-Aktie also unter 60 Dollar fallen, wäre mein möglicher Verlust auf 5 Dollar je Aktie beschränkt. Für den Fall stark steigender Kurse sicherte ich mich über eine Call-Option bei 80 Dollar ab, sodass auch hier der Verlust auf 5 Dollar beschränkt war.

Insgesamt konnte ich mich dieser Position 100 US-Dollar an Optionsprämien vereinnahmen. Der maximale Verlust war auf 400 US-Dollar beschränkt, falls Target unter 60 oder über 80 US-Dollar schließen würde.

Ende Januar veröffentlichte Target schließlich Quartalsergebnisse und das Resultat des letzten Weihnachtsgeschäftes — die Anleger waren damit nicht besonders zufrienden und schickten die Aktie auf Talfahrt.

Der verkaufte Call bei 75 US-Dollar wurde schnell wertlos, sodass ich mich am 2. Februar entschied, die Option zu schließen und einen weiteren Call bei 65 US-Dollar zu verkaufen. Dessen Prämie hätte meinen Verlust um weitere 50 US-Dollar reduziert, wenn die Aktie weiter fallen würde.

Doch schon am nächsten Tag erholten sich die Kurse wieder und brachten meinen neuen Call unter Druck. Hätte ich nichts unternommen, wäre der Iron Condor zum Verfallstag fast mit dem gesamten Zielertrag verfallen. Ich schaffte es aber durch frühzeitiges schließen der vermeintlich riskanten Positionen, lediglich 65 Euro Ertrag ins Ziel zu bringen.

Ich stellte außerdem fest, dass die Absicherungen bei 60 und 80 Dollar mich zwar viel Prämie gekostet hatten, aber eigentlich kaum etwas zur Stabilisierung der Position beitrugen. Also in Zukunft lieber ganz ohne Absicherung!

Fortsetzung als Short Strangle

Die Kurse stabilisierten sich und ich entschied mich an meiner Annahme einer Bodenbildung festzuhalten. Also baute ich im Februar einen Short Strangle auf — also ich verkaufte einen Put bei 60 US-Dollar und einen Call bei 72,5 US-Dollar. Damit konnte ich weitere 120 US-Dollar an Optionsprämien vereinnahmen.

Doch auch diesmal lag ich mit meiner Annahme falsch und wenige Tage nach der Eröffnung stürzte die Target-Aktie von 67 auf 58 US-Dollar ab!

Offen gestanden hatte ich diese Bewegung überhaupt nicht auf dem Radar und ging insgeheim von einem nahezu sicheren Trade aus! Im Kopf hatte ich die eingenommene Prämie eigentlich schon als Gewinn verbucht! Oh wie man sich täuschen kann!

Der Aktienkurs viel und ich entschied mich nur wenige Tage darauf einen weiteren Strangle mit dem Put bei 52,5 und dem Call bei 62,5 US-Dollar zu eröffnen. Die zusätzliche Prämie von 70 Dollar konnte ich schließlich gut gebrauchen und im Falle weiter fallender Kurse wäre ich gern bereit die Aktie zu übernehmen.

Zu diesem Zeitpunkt hätte ich Aktien bei 60 und bei 52,5 US-Dollar erwerben müssen, was einem effektiven Kaufkurs von 56,25 US-Dollar entspricht. Kein schlechter Preis!

Im weiteren Verlauf viel die Aktie weiter wie ein Stein und testete schließlich Ende März tatsächlich meinen 52,5er Put an! In Gedanken hatte ich mich schon mit der Einbuchung beider Positionen abgefunden, doch seit diesem Tief scheint Target zumindest vorerst einen Boden gefunden zu haben.

In der Abwärtsbewegung verloren die Call-Optionen immer wieder an Wert, sodass ich den 72,5er Call und den 62,5er Call frühzeitig mit Gewinn schließen konnte. Ich eröffnete dafür während des März weitere Calls bei 60, 57,5 und 56 US-Dollar und konnte damit zusätzlich 120 US-Dollar an Prämien einnehmen. Insgesamt sahen die Ergebnisse gar nicht so schlecht aus, wenn man von dem 60er Put absah, der zeitweise fast 800 US-Dollar Buchverlust aufwies.

Einbuchung der Aktie und Covered-Call-Strategie

Zum Optionsverfall am 21. April wurden mir schließlich 100 Aktien zum Preis von 60 US-Dollar im Depot eingebucht. Aufgrund der bisher eingenommenen Prämien von 350 US-Dollar beläuft sich mein effektiver Kaufkurs daher auf 56,50 US-Dollar je Aktie. Beim Aktuellen Kurs von knapp 55 US-Dollar bin ich damit insgesamt nur 150 US-Dollar im Verlust, obwohl die Aktie seit Januar über 16 Dollar gefallen ist.

Hier noch einmal die Übersicht über alle gehandelten Optionen:

| Option | Ergebnis [USD] |

|---|---|

| TGT FEB 2017 60 P | -17 |

| TGT FEB 2017 65 P | 19 |

| TGT FEB 2017 65 C | -5 |

| TGT FEB 2017 75 C | 85 |

| TGT FEB 2017 80 C | -17 |

| TGT APR 2017 60 P | 68 |

| TGT APR 2017 52.5 P | 22 |

| TGT APR 2017 72.5 C | 38 |

| TGT APR 2017 62.5 C | 33 |

| TGT APR 2017 60.0 C | 23 |

| TGT APR 2017 57.5 C | 51 |

| TGT APR 2017 56.0 C | 25 |

| TGT APR 2017 56.0 C | 25 |

| TGT 16 JUN17 57.5 C | 77 |

| Gesamtprämie | 427 |

Hätte ich damals direkt gekauft, wäre mein Verlust zehnmal so hoch — fast 1.600 US-Dollar!

Ich habe mich nun dazu entschlossen eine Call-Option beim Strike von 57,5 US-Dollar zu verkaufen und damit weitere 80 US-Dollar an Prämie auf mein Konto zu holen. Damit sinkt mein effektiver Kaufkurs von 56,5 auf nur noch 55,7 US-Dollar. Allerdings überlegte ich auch, auf diesen Call zunächst ganz zu verzichten und eine mögliche Erholung abzuwarten.

Doch dies gefällt mir als Optionshändler einfach nicht. Denn im Gegensatz zur eingenommenen Prämie kann ich die Kursbewegung bis Juni einfach nicht planen. Es wäre also auch möglich, dass die Aktie noch einige Wochen stagniert — Zeit in der ich wieder kein Geld verdienen würde.

Mitte Mai ist zudem der Ex-Dividenden-Tag an dem Target 0,60 US-Dollar an Dividenden ausschüttet, sodass hier weitere 60 US-Dollar auf mein Konto wandern werden.

Im Idealfall steigt die Aktie bis dahin deutlich über meinen Call-Strike und ich bekomme die Aktie zum Preis von 57,5 ausgebucht. Damit wäre mein Gewinn am Ende 180 US-Dollar für knapp 5 Monate „Arbeit“. Doch dieses Ergebnis ist im Moment nur Theorie. Vielleicht bekommen wir nach den Quartalszahlen Ende des Monats auch schon wieder den nächsten Dämpfer?

Fazit

Ich fühle mich mit der Aktie auf diesem Niveau erst einmal recht wohl. Ich könnte mir sogar vorstellen, weitere Puts bei 50 US-Dollar zu verkaufen und noch ein paar Aktien hinzuzunehmen, wenn der Kurs weiter zurück kommt. Dann wäre Target vom Hoch bei 80 US-Dollar um fast 40 Prozent korrigiert — was üblicherweise eigentlich ein gutes Level für eine zumindest mittelfristige Aufwärtsbewegung wäre.

Nach den letzten starken Abwärtsimpulsen könnte ich mir vorstellen, dass die kommenden Quartalsergebnisse Mitte Mai zu pessimistisch eingeschätzt werden und die Resultate mit einen Kurssprung begrüßt werden. Doch ich möchte mich hier nicht festlegen und lass mich lieber fürs Stillhalten bezahlen.

Hallo Rico,

ja ja, die Target… Das Sorgenkind so vieler Depots. Hoffentlich bekommt sie wieder die Kurve.

Ich empfinde Deine Vorgehensweise und Deinen Sachverstand als wertvoll. Was ich mal fragen bzw. anmerken wollte ist, wäre es nicht sinnvoller (risikoärmer), wenn man sich nur auf niedrigere Strikes einlassen würde?

Ich mache es derzeit noch so, dass ich PUTs auf maximal 20er Strike (und das auch nur bei Aktien, die ich tatsächlich auch jederzeit gern kaufen würde) verkaufe.

Wenn ich die geringen Prämien bei TGT im Verhältnis zu dem hohen Ausübungsrisko ins Verhältnis setze, scheint mir das nicht lukrativ.

Ich suche mir am liebsten kleine Werte. Letzte Woche sind mir ca. 30 USD (ein Monat vorher 40) auf einen PUT auf die CMRE geblieben, bei einem Risiko auf Strike 6 USD (also 600) ausgeübt zu werden. Heute kommt die Nachricht, dass BBVA (die spanische Bank) gut verdient hat. Auf die läuft bei mir ein short PUT mit Strike 6,25 EUR. Sollte sie in Kürze noch weiter steigen, dann kann ich die 40 EUR auch vorzeitig schließen.

Also meine Taktik ist, sich lieber 5 bis 10 Strikes mit 5 bis 10 USD als Risiko zu holen, aber verhältnismäßig bessere Prämien auf die Risikosumme zu bekommen.

Der Knaller war/ist ja die Vola (über 200%) bei NADL, nachem letztens der Kontrakt-Deal bekannt wurde.

Da habe ich für 2 PUT zusammen 90 USD bekommen, bei einem Risiko mit Strike 2 USD (also mit 400 USD ausgeübt zu werden). Aber die kann man haben, Signale stehen auf grün: https://www.barchart.com/stocks/quotes/NADL

Das also meine Gedanken dazu.

Gutes Gelingen.

MS

Hallo Matthias,

danke für den Input! Dein Ansatz ist sehr interessant, verfolgt aber ein ganz anderes Ziel. Die Aktien die du handelst, notieren ja generell bei sehr geringen Kursen. Dort holst du dir zwar 30 oder 40 Dollar Prämie, musst aber sehr viel Optionen verkaufen, um damit auch mal auf ein paar Hundert Euro Prämie zu kommen. Die genannten Aktien haben auch ein ganz anderes Risikoprofil. Für mich wäre das definitiv nichts. Mit der TGT fühle ich mich ganz wohl. Ist neben BMY auch mein einziges „Problemkind“. Wobei Problem halt nur die halbe Wahrheit ist. Es gehört einfach dazu, dass nicht jeder Trade gewinnt!

VG, Rico 🙂

Hi Rico

Ich finde auch, dass Target ein super Unternehmen ist. Und die Kombination aus Aktien und Optionen ist perfekt. Allerdings könnte ich mir noch keine 100 Stück ins Depot einbuchen lassen, dafür wäre mir das Klumpenrisiko zu groß.

Hast du ein Ausstiegs-Kriterium ? Oder hältst du die Aktien zu jeden Preis. Denn je weiter die Aktie fällt, desto weniger Geld wirst du auch mit den Optionen verdienen.

Lg Michael

Hi Michael, ich habe kein direktes Kriterium für den Stop. Ziel ist es die Anteile über die Calls wieder abzustoßen und werde dabei so lang wie möglich versuchen mir die Gewinner-Seite offenzuhalten. Wenn ich keinen Strike mehr wählen kann, bei dem ich mindestens zu Plus/Minus Null rauskomme, würde das Wahl einen Verkauf bedeuten. Das würde ich aber dann wieder Situationsbedingt entscheiden. Tendenziell ist es auch möglich, dass ich erst noch weitere 100 Stück einsammle und den Kurs noch etwas reduziere. Das hängt von der Vola und den Zahlen im Mai ab. VG, Rico

Sehr schön beschrieben, Rico!

Jaja, Target kam für uns alle sehr überraschend. Aber das ist der GROßE Vorteil von Optionen, wir können trotzdem weiterhin Einkommen erzeugen.

Ich handle auch immer wieder Calls auf meine Target-Aktien, bekomme zwar immer nur eine kleine Prämie, aber bin zufrieden. Es wären schon mehrere Quartals-Dividenden gewesen, was ich durch Calls eingesammelt habe.

Ich habe Target noch nicht aufgegeben, verfolge aber die Geschäftsentwicklung. Würde es danach aussehen, dass Target keine Gewinne mehr macht, schmeiß ich sie aus dem Depot. Aktuell siehts aber nicht so schlecht aus, wie der Kurs vermuten lassen würde.

mfG Chri

Comments are closed.