Beim Vermögensaufbau steht die Investition in Aktien im Vordergrund. Diese sollen langfristig wachstumsstark und profitabel sein. Apple stellt im Moment eine sehr gute Investitionsbasis dar. Das Unternehmen wächst weltweit enorm stark, ist hochprofitabel und derzeit zu einer sehr günstigen Bewertung an der Börse zu bekommen.

Dies ist ein Artikel von Erfolgreich -Sparen.com. Alle Texte sind urheberrechtlich geschützt. Mehr Informationen finden Sie auf www erfolgreich-sparen com.

Das Geschäftsmodell

Apple hat sich vom PC-Hersteller zum IT-Lifestyle-Spezialisten entwickelt. Das Unternehmen erreicht seine Kunden durch den Verkauf trendiger Technik wie dem iPhone oder iPad und bindet sie dadurch an die Marke. Durch Cross-Selling gelingt es Apple über den iTunes Music Store und den App Store zusätzlichen Umsatz bei jedem Käufer eines Gerätes zu generieren. Durch die Einfachheit des Systems werden besonders Menschen angesprochen, die bequem sind und nicht bereit sind, sich zu intensiv mit der IT direkt zu beschäftigen. Für sie gilt Apple als Arbeitsmittel und Unterhaltungselektronik. Im Gegensatz zum PC ist Bastelei eher verpönt. Die Arbeit reduziert sich auf Installieren und Nutzen von Apps und den Konsum von Medien wie Musik, Videos und Filmen.

Durch die Bequemlichkeit der Nutzer und den starken Lock-In-Effekt, der sich dadurch zeigt, dass ein Wechsel weg von Apple zu einem Konkurrenten wie Google Android sich als arbeitsaufwändig und kostenintensiv zeigt, sinkt die Abwandungswahrscheinlichkeit der Nutzer. Damit hat sich Apple über ihr Medienangebot einen eigenen hochprofitablen Vertriebskanal geschaffen, der auch das Risiko weniger „attraktiver“ Apple-Produkte reduziert. Apple bedient mittlerweile keine Nische sondern eine Masse an Nutzern, die nicht nur Spezialisten sondern überwiegend auch Normalanwendern zuzuordnen sind.

Die Bewertung

Von 2006 bis 2011 hat sich der Umsatz des Unternehmens von 19 auf 108 Milliarden US-Dollar um Faktor 5,5 oder 40 Prozent pro Jahr erhöht. Gleichzeitig stieg das operative Ergebnis von 2,4 auf 33,8 Milliarden US-Dollar um Faktor 14 oder 70 Prozent pro Jahr. Netto kletterte der Gewinn von 1,9 Milliarden US-Dollar auf 25,9 Milliarden US-Dollar um Faktor 13,6 oder 68 Prozent pro Jahr.

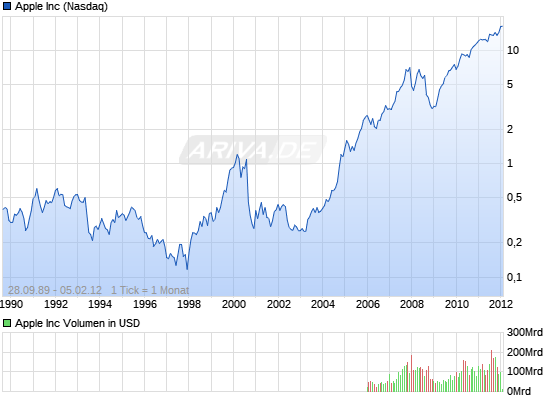

Pro Aktie hat Apple im Jahr 2011 28 USD verdient und 71 USD Umsatz erwirtschaftet. Damit ergibt sich zum aktuellen Kurs von 460 USD ein KGV von 16 und ein KUV von 6,5. Vor 5 Jahren hatte Apple einen Kurs von etwa 60 USD und erwirtschaftete pro Aktie 2,3 USD bzw. einen Umsatz von 22,5 — was einer Bewertung von KGV26 und KUV2,6 entspricht.

Was lässt sich schlussfolgern? Apple ist mit seinem Geschäftskonzept hoch profitabel und reduziert die Abhängigkeit von den Geräten selbst stetig.

Defensiver Fall: Wenn das Unternehmen es schafft, den Umsatz mit einem normalen Level von 10 Prozent pro Jahr zu steigern, bedeutet dies in den nächsten 5 Jahren eine Steigerung von 60 Prozent auf 175 Mrd. USD. Wächst der Gewinn, der bisher deutlich stärker zulegen konnte, nur im gleichen Maße um 10 Prozent, bedeutet dies in 5 Jahren ein Gewinn von 45 USD. Bei einem sehr defensiven KGV von 12, was der Bewertung von IBM oder Microsoft entspricht, ergibt sich daraus für 2015 ein Kurs von 540 USD oder ein Zuwachs von 3 Prozent pro Jahr.

Realisistischer Fall: Wachstum von 20 Prozent pro Jahr für den Gewinn und 10 Prozent für den Umsatz stehen in 5 Jahren 70 USD Gewinn je Aktie und 114 USD Umsatz je Aktie zur Diskussion. Bei KGV 12 wäre damit ein Kurs von 840 USD zu erwarten oder 12 Prozent pro Jahr bei einem KUV von 7.

Wächst der Umsatz stärker, geht aber auf Kosten des Gewinnes, könnte sich bei 20 Prozent Umsatzwachstum ein Umsatz von 176 USD je Aktie ergeben, was bei einem Kurs von 540 USD (10 Prozent Gewinnwachstum) einem KUV von 3 entspräche.

Was passiert, wenn Apple den Gewinn gar nicht mehr steigert? Dann wäre eine Bewertung von 336 USD angebracht (bei KGV12), was einem Kursrisiko von etwa -25 Prozent entspricht.

Apple hat jedoch im ersten Quartal schon wieder seinen Gewinn im Vergleich zum Vorjahr verdoppelt und den Umsatz um 70 Prozent gesteigert. Damit ergibt sich eine optimistische Rechnung von Gewinnwachstum 40 Prozent pro Jahr, was einem erwarteten Gewinn von 5 Jahren von 150 USD entspricht und einem Kurswert von 1800 USD oder 30 Prozent pro Jahr.

Die Aussichten des Geschäftsmodells

Wo liegen die Risiken? Der Gewinn könnte einbrechen, weil die Kosten steigen, aber Apple seine Produkte nicht mehr zu den gewohnten Margen verkaufen kann. Dies gilt aber vor allem für die Technik. Der Umsatz bei iTunes und im AppStore veruchsacht vergleichsweise wenige Fixkosten, sie entwickeln sich gemeinsam mit dem Umsatz an diesen Marktplätzen. Hier ist Apple also relativ gut gegen Preisschlachten geschützt.

Wie kann Apple weiter expandieren? Neben dem Verkauf von Smartphones und Tablets kann Apple vor allem darüber expandieren, seine Nutzerschicht zu verbreitern. Dies könnte durch die Einführung von günstigeren Einstiegsgeräten gelingen, die auf der Basis der etablierten Apple-Technologie mittlerweile zu enorm geringen Kosten produzierbar sind. Damit steigt das Einzugsgebiet der Nutzer für iTunes und Co, wo meiner Meinung nach in Zukunft der Hauptumsatz getätigt werden wird. Video on Demand, Musik aus dem Netz und Medienkonsum dürften das Schlagwort der Zukunft sein. Mit Apple TV dürfte es das Unternehmen auch endgültig ins Wohnzimmer schaffen. Kooperationen mit großen Medienunternehmen sind bereits jetzt gegeben, sodass auch schnelle Veröffentlichungen aktueller Kino-Filme in iTunes in absehbarer Zukunft einnahmen bringen dürften.

Fazit: Das Risiko ist vergleichsweise stark beschränkt bei extrem hohen Gewinnaussichten. Apple ist damit ein klarer Kauf.

Apple ist tatsächlich ein Langfristinvestment, um das man wohl nicht rumkommt. Ich warte derzeit auf einen kleinen Rücksetzer im Kurs, um etwas nachzukaufen. Falls der nicht kommt, werde ich Dividenden anderer Unternehmen in Apple investieren.

Es ist unglaublich, wie beliebt Apple bei den Konsumenten ist – kein Vergleich zu allen anderen Wettbewerbern. Mit einem HP-Laptop kommt man sich fast schon vor wie ein armer Schlucker.

Hach… auf den Rücksetzer warte ich auch. Aber seitdem ging der Kurs schon wieder 10 Prozent hoch. Da fragt man sich manchmal wirklich, ob Geduld eine Tugend oder eine Strafe ist.

Comments are closed.