Das erste Halbjahr 2013 ist vorüber. Zur Orientierung soll ein Blick auf die Kennzahlen des Depots helfen. Die DAB Bank macht es mittlerweile überaus leicht, die Entwicklung im Blick zu halten. Dafür nutze ich gern den Performance-Report, mit dem sowohl die laufenden Einzahlungen und Auszahlungen dokumentiert werden können als auch die unterjährigen Dividenden. Damit wird sofort ersichtlich, wieviel Geld man tatsächlich selbst eingezahlt hat und wie groß der Anteil des Depotwertes ist, der durch Kursgewinne und Ausschüttungen zustande kam.

Dies ist ein Artikel von Erfolgreich -Sparen.com. Alle Texte sind urheberrechtlich geschützt. Mehr Informationen finden Sie auf www erfolgreich-sparen com.

Gesamtentwicklung des Aktiendepots

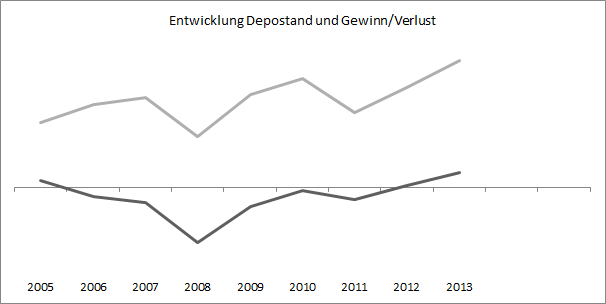

Insgesamt hat sich mein Depot gegenüber dem Schlussstand vom Dezember 2012 nun um 11,2 Prozent verbessert. Damit befinde ich mich derzeit auf einem Allzeithoch (hellgraue Kurve in der ersten Grafik). Wie jedoch die Entwicklung der Gewinne zeigt, befinde ich mich erst seit knapp zwei Jahren überhaupt in der Gewinnzone (dunkelgraue Linie). Wie bereits früher analysiert, lässt sich das durch die Krise 2008 erklären. Da ich zu dieser Zeit aber leider auch nicht genug freie Mittel hatte, um zusätzlich zu investieren, konnte ich von diesem starken Rückgang praktisch nicht profitieren.

Ein Blick auf die jährliche Performance zeigt, dass ein Investment in jenem Krisenjahr meine Gesamtperformance überaus deutlich hätte steigern können. Ein Beweis mehr, dass Krisen auch Chancen bieten, wenn man sie zu nutzen weiß.

Mit Blick auf die letzte Depotauswertung im April haben sich einige Details geändert. Ich konnte meine Anlagehistorie um weitere zwei Jahre bis 2005 zurückverfolgen, was nun ein vollständiges Bild meines „Erfolges“ widerspiegelt. Gleichzeitig zeigt sich, dass sich meine Performance für dieses Jahr von 7,2 % auf 11,2 % deutlich verbessert hat. Darin enthalten sind auch die Dividenden, die ich weiter unten genauer beleuchte.

Dividenden und Ausschüttungen

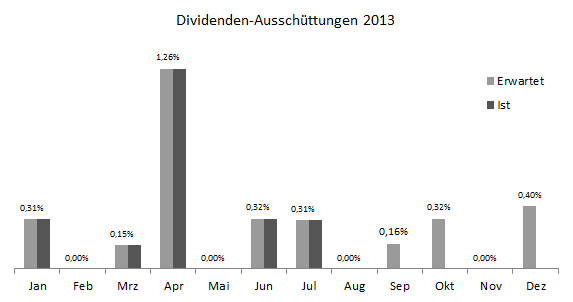

Zum Stichtag zeigt sich, dass ich schon jetzt die Höhe der Ausschüttungen übertroffen habe, die ich im gesamten Jahr 2012 erreicht hatte. Dies ist besonders durch die Investition in drei Dividenden-Titel (Altria, GlaxoSmithKline und Royal Dutch Shell) zu erklären. Gleichzeitig habe ich aber meine Investition in die DAB Bank aufgelöst und meinen Anteil an Hyundai Motors reduziert. Insgesamt ist mein Depot damit deutlich ausgeglichener.

Dennoch würden mir wohl immer noch viele andere Investoren vorwerfen, dass ich mit derzeit lediglich 8 Einzelwerten nicht gut genug gestreut habe. Hier sind aber noch weitere Investitionen geplant, die aktuelle Kursentwicklung treibt mich hier aber nicht zur Eile.

Ein Blick auf die Verteilung der monatlichen Dividenden-Ausschüttungen verrät, dass derzeit erst im September und Oktober wieder neue Zahlungen zu erwarten sind. Im Dezember steht derzeit Orange (ehemals France Telecom) im Raum. Bisher hatte das Unternehmen im September gezahlt, aktuelle Hinweise auf der IR-Seite lassen hier aber eine Verschiebung erwarten. Insgesamt bestärkt mich das allerdings nicht in meiner Wahl dieses Telekommunikationsriesen.

Rein psychologisch bin ich noch auf der Suche, die Lücken im Februar, Mai und August zu schließen, in denen derzeit keine Ausschüttungen erfolgen. Allerdings mag ich auch nicht in die Situation kommen, eine Unternehmen nur wegen seines Dividenden-Termins zu wählen… Insgesamt hat sich an der Verteilung der Ausschüttungen mangels neuer Investitionen im Vergleich zur letzten Dividenden-Übersicht also nichts geändert.

Cash-Position und Sparraten

Was sich geändert hat, ist meine Cash-Position. Nachdem ich nach meinem Einstieg ins Berufsleben und meinem Umzug nunmehr fast ein Jahr mit der Rückzahlung meiner Schulden bei diversen Kreditkarten-Gesellschaften beschäftigt war, konnte ich in den letzten zwei Monaten endlich wieder etwas Geld auf mein Sparkonto bei der DAB Bank überweisen. Dort liegt das Kapital nun zu einem Zins von 0,5 Prozent und wartet darauf, dass es sinnvoll investiert wird. Doch wie es wieder einmal so ist: Wenn ich freie Mittel habe, sind die Kurse für meinen Geschmack schon wieder zu weit fortgeschritten.

Mal sehen, ob ich genug Geduld habe, um auf den nächsten Rücksetzer zu warten, oder ob ich doch in den nächsten Tagen wieder Käufe tätige. Wie auch immer, die Entscheidung wird kurzfristig wahrscheinlich sowieso falsch sein. 😉

Hej Rico,

es freut mich, das du für das laufende Jahr so große Erfolge erzielen konntest. Ich habe noch zwei Fragen:

1. Bei der ersten Grafik für die Gesamtperformance, hast du dort auch alle Dividendenzahlungen einfliessen lassen? Oder spiegelt die die nur den aktuellen Depotwert wider?

2. Wenn du Geld ansparen möchtest, denkst du nicht es wäre sinnvoll, das Geld auf einem TG-Konto anzuspaen, welches ein wenig mehr Zinsen als 0,5% bringt (Sichwort: FFS Bank, MOneYou, enault,…)?

Gruß,

Björn

Hallo Björn, die Performance enthält auch die Dividenden. Nur so kann man meiner Meinung nach überhaupt ein vollständiges Bild bekommen.

Was die Zinsen angeht, sind 0,5 Prozent wirklich nicht viel. Da das Geld aber maximal ein paar Monate dort liegen wird, es es die Mühe nicht Wert es woanders zu parken. Ich möchte es im Fall einer Kaufgelegenheit kurzfristig greifbar haben und nicht erst noch 2 Tage warten müssen, um es mir auf das Depotkonto zu überweisen.

Selbst bei 10.000 Euro Cash machen 0,5 Prozent gerade einmal 50 Euro im Jahr aus. Von daher… 😉

Comments are closed.