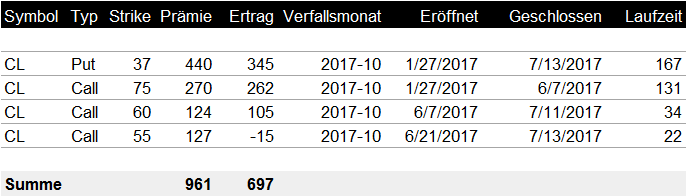

Im Januar habe ich einen Short Strangle in Öl eröffnet, den ich letzte Woche mit der Einnahme der vollständigen Prämie erfolgreich geschlossen habe. Damit ergibt sich ein gesamtertrag von 700 US-Dollar, was 100 % der geplanten Prämien entspricht. Während der Laufzeit ist Öl um fast 20 % von 55 US-Dollar auf 45 US-Dollar gefallen.

Dies ist ein Artikel von Erfolgreich -Sparen.com. Alle Texte sind urheberrechtlich geschützt. Mehr Informationen finden Sie auf www erfolgreich-sparen com.

„Glückstreffer!“ magst du jetzt denken. Es hätte ja jeder auf fallende Ölpreise wetten können. Doch der Vorteil des Strangle ist, dass Öl auch hätte steigen können. Trotzdem würde ich den Zielertrag einnehmen — denn mein Ertragsbereich lag zwischen 75 US-Dollar und 37 US-Dollar.

Der zulässige Schwankungsbereich betrug also insgesamt 38 Dollar! Oder anders formuliert: Öl hätte über 36 % steigen oder 37 % fallen müssen.

Positionsmanagement und Adjustierungen

Ziel war es, die Prämie von 710 US-Dollar als Ertrag zu realisieren, die bei Eröffnung des Strangles im Januar eingenommen wurden. Dabei sollte die Position möglichst neutral bleiben, sodass ich so unabhängig wie möglich von Kursveränderungen im Öl bleiben konnte.

In diesem Artikel habe ich den ersten Zwischenstand zum Trade vorgestellt.

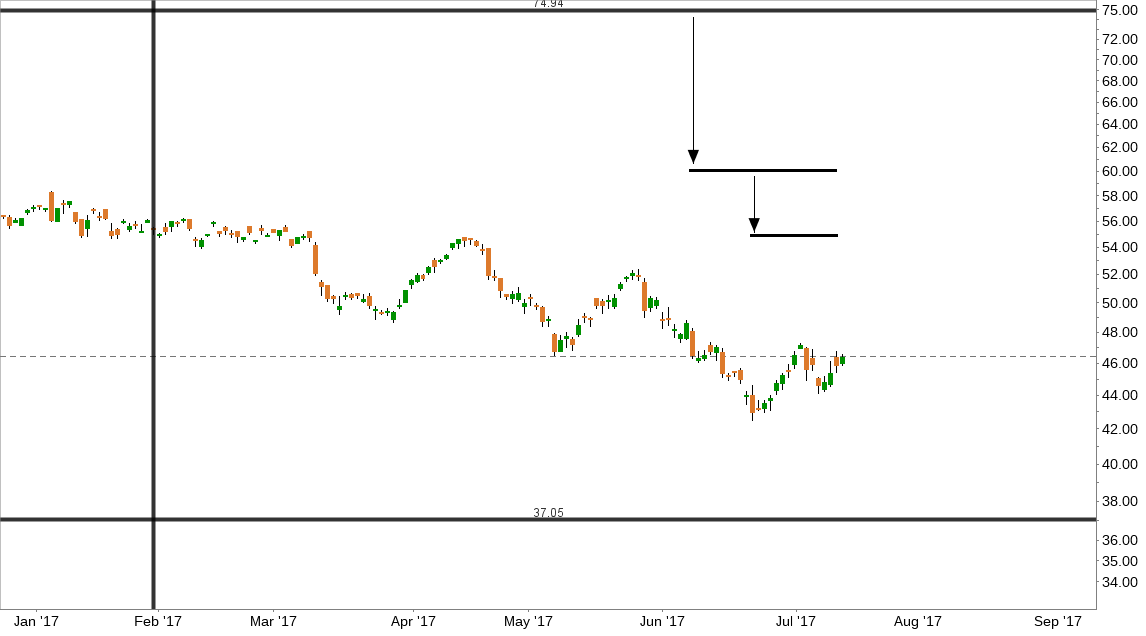

Nachfolgende habe ich die Positionen von Beginn inklusiver aller Anpassungen im Chartverlauf von Öl dargestellt.

Gut sichtbar ist, dass die ersten sechs Monate überhaupt kein Handlungsbedarf bestand. — Obwohl Öl in diesem Zeitraum von 55 bis auf 45 Dollar gefallen war.

Erst im Juni entschloss ich mich, die 75er Call-Option, die ich im Januar für 270 Dollar verkauft hatte, für 10 Dollar zurückzukaufen. Dadurch konnte ich den ersten Ertrag realisieren.

Gleichzeitig verkaufte ich eine neue Call-Option bei 60 Dollar und nahm dort weitere 124 Dollar Prämie ein. Auch diesen Call konnte ich letzte Woche für wenige Dollar zurückkaufen und fast die gesamte Prämie als Gewinn realisieren.

Da der Kurs immer Näher an den Strike des verkauften Put bei 37 Dollar heranlief, verkaufte ich ein drittes Mal eine Call-Option für 127 Dollar. Doch seitdem stabilisierte sich der Kurs etwas. Dadurch war es schließlich möglich den verkauften Put für weniger als 100 Dollar zurückzukaufen. Gleichzeitig schloss ich den 55er Call mit minimalem Verlust.

Nachfolgend sind alle vier noch einmal tabellarisch aufgeführt. So kannst du alle Transaktionen genau nachvollziehen.

Rückblick und Analyse

Zurückblickend stelle ich mir immer die Frage, ob alles gut gelaufen ist. Was hätte ich besser machen können? Wo lagen mögliche Risiken, die ich in Zukunft stärker berücksichtigen muss?

Insgesamt hat der Trade rund 100 Dollar im Monat an Ertrag generiert. Bei einer Margin von rund 2.000 Dollar sind das knapp 5 Prozent pro Monat oder 60 % pro Jahr.

Natürlich funktioniert diese Rechnung so aber nur, wenn man das gesamte Kapital für diesen Trade aufwenden würde.

Tatsächlich muss bei dieser Strategie ein zwischenzeitlicher Buchverlust von 500 bis 1.000 US-Dollar einkalkuliert werden. Das sind mehr als 100 Prozent des möglichen Gewinnes!

Wie beim Kauf von Aktien, die zwischenzeitlich schwanken, lassen sich diese Buchverluste niemals ganz vermeiden.

Ich frage mich allerdings, ob es sinnvoll ist, wirklich die vollständige Prämie einnehmen zu wollen. Im Chart wird schließlich deutlich, dass die ersten sechs Monate gar nichts zu tun war. Danach musste ich gleich zwei Anpassungen vornehmen.

Gleichzeitig war die Position zwischenzeitlich schon fast 50 % im Gewinn und hätte schon im April mit 350 Dollar Ertrag geschlossen werden können, als der Kurs sich erstmals von 48 Dollar wieder auf 55 Dollar erholte.

Andererseits war der gesamte Trade trotz der starken Abwärtsimpulse in den Energiemärkten niemals wirklich unter Druck und jederzeit ruhig handelbar.

Fazit

Mit diesem Beispiel wollte ich aufzeigen, dass sich auch abseits des Aktienmarktes gute Renditen mit kalkulierbarem Risiko erzielen lassen. Gleichzeitig haben die Futures-Optionen wesentliche Vorteile, die ich gern für mich nutze:

- Die Hohe Prämie je Kontrakt erfordert nur wenige Trades. So waren im Beispiel nur 8 Transaktionen für 700 Dollar Ertrag erforderlich. (2x Eröffnung, 2x zwei Anpassungen, 2x Schließung).

- Die zu hinterlegende Margin ist im Verhältnis zu einnehmbaren Prämie deutlich geringer, sodass der Return on Capital steigt.

- Es lassen sich Optionen weiter aus dem Geld verkaufen — damit lässt sich das kurzfristig Kursrisiko besser beschränken.

Mein Ziel ist es außerdem, damit eine weitere Diversifizierung vom Aktienmarkt zu erreichen. Rohstoffe folgen anderen Strukturen und verhalten sich auch entsprechend unkorrelliert zum Aktienmarkt, was es mir erlaubt, Erträge besser zu planen.

Falls du auch solche Strategien umsetzen möchtest, benötigst du leider einen bestimmten Broker, weil die meisten deutschen Anbieter keinen Optionshandel unterstützen. Hilfe findest du in meiner Broker-Übersicht.

Hallo Rico,

Gratuliere zu diesem Trade.

Weißt du noch wie hoch Anfangs die Vola war? Lang laufende Optionen sind ja bei besonders hoher Volatilität ideal.

Welches Risikomanagement hast du hier verwendet, im Video hast du gesagt, es ist durchaus möglich, das die Position mal 100 bis 200% im Minus steht. Hattest du ein fixes Ausstiegskriterium ?

Lg Michael

Hi Michael, die Volatilität weiß ich nicht mehr. Ich achte bei Eröffnung lediglich darauf, dass ich nicht gerade am Tief einsteige, aber eigentlich ist das für dieses Setup nicht besonders relevant.

Das langlaufende Optionen für hohe Volatilität ideal sind, ist übrigens ein Märchen, das würde ich schnell wieder vergessen 🙂

Was das Risikomanagement angeht, hatte ich einen mentalen Stop bei circa 100 % der eingenommenen Gesamtprämie des Strangle. Das dieser erreicht wurde, hatte ich bisher noch nicht erlebt. Hinzu kommt dann die Frage, wie weit ich vom Strike noch weg bin, wie lang die Restlaufzeit ist und welche Adjustierungen hier noch möglich sind.

Der Ausstieg per Stop ist für mich die allerletzte Wahl und kommt erst dann zum Einsatz, wenn meine Strategie nicht aufgeht und irgendwas passiert, was ich vorher nicht eingeplant habe.

Danke fürs reinschauen 🙂

Rico

Ja die Vola zu Beginn, am besten vielleicht über den gesamten Verlauf, wäre sehr interessant zu wissen.

Ich selbst traue mich an Fututres noch nicht ran, hab auch Respekt vor Rohstoffen. Da können so viele externe Faktoren für Verwerfungen führen IMHO. Liegt also noch außerhalb meine Komfortzone.

Der Trade selbst gefällt ihr aber. Sehr gut gemacht!

CU Ingo.

Hi Ingo, wie bei Michael schon gesagt, spielt die Vola für mich eigentlich keine besonders wichtige Rolle. Ich werfe nur immer mal einen Blick auf den OVX (Vola des Öl-ETF) um ein Gefühl dafür zu bekommen, aber meine Handlungen richte ich nicht danach.

Deine Angst kenne ich, so geht es mir auch, bisher handle ich aus diesem Grund auch fast ausschließlich Öl. Allerdings muss man sich auch vor Augen halten, dass Rohstoffkurse in der Realwirtschaft eine wichtige Rolle spielen. Dadurch ist der mögliche Schwankungsbereich viel geringer als bei klassischen Aktien. Ob Nestle heute 10 Mrd oder 20 Mrd Dollar wert ist, beeinflusst deren Produkte nur wenig. Wohl aber der Preis für Weizen oder Soja…

VG, Rico

Hallo Rico,

wenn beispielsweise Öl sich dem unteren Strike-Bereich des Puts nähert und das ganze sehr bärisch aussieht, kann man dann nicht vorher den entsprechenden Future leerverkaufen und begrenzt damit das Risiko? Am Verfallstag würde dann doch die Leerverkaufsposition geschlossen werden. Dann wäre vielleicht der Put im Minus, der Call im Plus und auch die Leerverkaufsposition?

Hallo Jürgen, das ist möglich. Es gibt aber ein Problem: Sobald du den Future leerverkaufst, hast du das direkte Kursrisiko im Depot. Was ist, wenn der Kurs wieder dreht? Wann verkaufst du dann und schließt die Sicherung? Nach meiner Erfahrung ist der Einsatz von Futures immer das letzte Mittel, wenn sonst gar nichts mehr geht. Und so lang habe ich nicht vor, die Position zu halten 🙂

Öl bewegt sich weiterhin seitwärts und es sieht nicht nach einer Änderung aus. Außer die USA und Nordkorea fangen an sich wirklich zu kloppen…

Wirst Du einen neuen Trade aufsetzen und wenn ja wieder berichten? Vielleicht auch, wie Du die Optionen bei CapTrader findest und das drumherum. Ich finde für oil z.B. nur das Kürzel /BZ aber die Optionen dazu (Jan 18) haben keinen Preise!?

Interessanter fände ich aber Silber das ist noch mehr innerhalb einer festen Range

Hallo Georg, ich hab im Moment wieder eine Strangle auf Öl laufen (Verfall im April 2018). Das Kürzel ist CL, da gibt es dann auch die Optionen. Ob es so lang seitwärts laufen wird, kann ich nicht sagen, aber mir reicht schon bis Jahresende 🙂

Silber mag ich nicht, weil mir die Sprünge zu groß sind und die Optionen nicht so schön liquide sind wie im Öl…

Hallo Rico,

du hattest geschrieben, dass es ein Märchen ist, dass langlaufende Optionen für hohe Volatilität ideal sind.

Kannst du das etwas näher ausführen? Profitiert man denn nicht von der hohen Volatalität wenn man eine Option für bspw. 1 Jahr verkauft?

Viele Grüße

Jens

Hallo Jens, wenn man von hoher Vola spricht, meint man normalerweise im „hier und heute“. Im normalen Umfeld steigt die Vola mit der Laufzeit („Contango“). Bei Angst im Markt kehrt sich die Terminstrukturkurve in Backwardation um, die kurzfristige Vola wird also höher als die langfristige. Es macht also gerade bei Hoher Vola keinen Sinn langfristige Optionen zu verkaufen (oder bringt zumindest keinen Vorteil), weil die Vola dieser langfristigen Optionen überhaupt nicht angestiegen ist. Das ist der Hintergrund ganz grob zusammengefasst. 🙂

Hallo Rico, wenn wir beim Bsp. Erdöl bleiben ist die Vola dort im Moment ziemlich hoch, aufgrund der fallenden Kurse. Bei Barchart kann man sich die impliziete Volatilität unter „Study“ mit einblenden lassen . Dort sieht man, dass sowohl die Vola vom Dez. 2018 als auch z.b. die Vola vom Dez. 2019 Kontakt hoch sind. Wie passt das dann zusammen?

Viele Grüße Jens

Mich interessiert ja nicht die Vola der Futures, sondern die eingepreiste Vola der verschiedenen Optionsverfalltermine. Du kannst dir also die implizite Vola für den Dezember 2019 Future für den Verfall Dez 2018 und für den Verfall Juni 2019 anschauen und dann vergleichen. Dann wirst du feststellen, dass sie sich unterschiedlich verhalten.

Comments are closed.