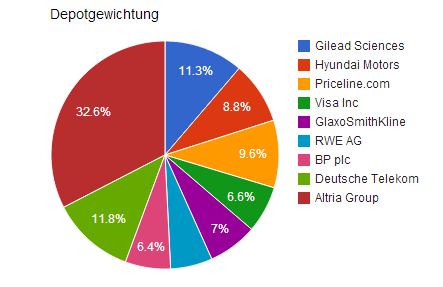

In meinem Aktiendepot ist die letzten Wochen einiges passiert. Ich habe die Veränderungen des Jahres als Anlass genommen, die Übersicht etwas zu überarbeiten. Derzeit besteht mein Depot aus 9 unterschiedlichen Unternehmen, von denen die Altria Group fast ein Drittel der Gewichtung ausmacht. Hinzugekommen ist auch die Deutsche Telekom mit einer noch immer recht guten Dividenden-Rendite von 4,2 Prozent. Der Grund ist allerdings, dass ich beide Werte auch verwende, um mit Optionen und Covered Calls zu experimentieren. Abgesehen davon war Altria die letzten Wochen sehr günstig zu bekommen, sodass sich hier eine gute Einstiegsrendite für die Dividende ergibt.

Dies ist ein Artikel von Erfolgreich -Sparen.com. Alle Texte sind urheberrechtlich geschützt. Mehr Informationen finden Sie auf www erfolgreich-sparen com.

Sehr gut gelaufen sind bisher Priceline und Gilead Sciences, aber auch der Kreditkarten-Spezialist Visa. Besonders Gilead erfordert allerdings zusätzliche Aufmerksamkeit, weil hier zur Zeit vermehrt Insider-Verkäufe auftauchen. Allerdings scheinen diese auf Optionen zurückzuführen zu sein, die jetzt von den Insidern ausgeübt werden. Ob dahinter allerdings ein tieferer Grund steht, bleibt zu diesem Zeitpunkt noch offen.

GlaxoSmithKline und BP bleiben als starke Dividenden-Werte im Depot. Ich erwarte hier auch in Zukunft steigende Ausschüttungen. Als weiterer Dividenden-Wert fehlt allerdings noch Royal Dutch Shell. Ich habe des Unternehmen zum Jahreswechsel verkauft, um etwas Kapital auf mein Depot bei Captrader übertragen zu können.

Derzeit laufen einige Optionen auf verschiedene Unternehmen, die ich gerne besitzen möchte. Dazu zählt auch Royal Dutch Shell, für die ich April-Put-Optionen mit Strike 25 Euro verkauft habe. Inklusive Prämie wäre damit ein Einstiegskurs von 24,70 Euro möglich. Werden die Optionen nicht ausgeübt, bleibt eine Rendite von knapp über 1 Prozent im Monat.

Ebenfalls auf der Kaufliste steht wieder einmal Coca Cola mit einem April-Put für 38 USD. Hier erwarte ich allerdings nicht unbedingt, dass dieser Kurs nochmal erreicht wird. Falls doch wäre ich aber auch nicht böse, wenn mir ein paar Aktien dieses langjährigen Dividenden-Aristokraten zugeteilt werden.

Ende der Woche ist zudem der Verfallstermin meiner März-Optionen auf AT&T mit Strike 32. Derzeit scheint es, als ob diese wertlos verfallen. Allerdings wäre ich über eine Zuteilung dieses Dividenden-Aristokraten mit einer Rendite von fast 6 Prozent auch nicht böse gewesen. Hier werde ich wohl später neue Puts schreiben.

Bildquelle: morguefile.com, cohdra

Hi Rico,

persönlich habe ich ziemlich schlechte Erfahrungen mit dem Übergewichten einzelner Titel gemacht: sprich, 32 Prozent Altria finde ich schon ein bisschen viel.

Ich selber lasse von Optionen lieber die Finger, spiele aber ab und zu mit Optionsscheinen. Optionen scheinen mir ein tieferes Verständnis zu erfordern, und meine Optionsscheine betrachte ich schlicht und einfach als Wette.

Hallo Peter, natürlich sollte man langfristig nicht übergewichten. Wie immer hängt das von der Strategie ab. Bei mir wird sich das mittelfristig wieder ausgleichen, wenn andere Werte günstiger werden und ich neues Kapital in Aktien investiere.

Optionsscheine würde ich mittlerweile nicht mehr anfassen. Meiner Meinung nach ist es die Arbeit werden, das Konzept von Optionen zu verstehen. Mit Wetten haben sie erstmal nichts zu tun. Danach wirst du dich nämlich ärgern, dass du sie nicht viel eher genutzt hast 🙂

Hallo Rico,

wir scheinen ein ähnliches Ziel mit ähnlichen Mitteln zu verfolgen. Vielleicht schaust Du mal bei mir vorbei unter „optionenblog.blogspot.com“.

Ich konzentriere mich ausschließlich auf den Optionenhandel. Aktien halte ich in der Zwischenzeit für reine Spekulation und darauf kann ich kein Fundament für echte Unabhängigkeit bauen.

Grüße

Thomas

Danke, deine Seite ist sehr interessant, habe Sie in meinen Blogroll aufgenommen. 🙂

Dito 🙂

Comments are closed.