Wer sich ein passives Einkommen aufbauen will, denkt zwangsläufig darüber nach, über welchen Weg er es erreichen kann. Der wohl bekannteste ist Sparen und Investieren — zum Beispiel in gute Dividenden-Aktien.

Im Rahmen meiner Überlegungen und Recherchen bin ich alternative Denkansätze gestoßen, die diese Strategie ein Frage stellen: Heißt es zum Beispiel häufig, dass man zum Vermögensaufbau zuerst scheine Schulden abbauen sollte, habe ich nun gelernt, dass diese Regel so pauschal gar nicht stimmt. Der Grund dafür ist, dass es gute und schlechte Schulden gibt — und nur die schlechten sollten abgebaut werden, während gute Schulden sogar deinem Ziel zuträglich sind.

Gleichzeitig stellt sich die Frage, ob ich wirklich „eigenes Vermögen“ aufbauen will, aus dem dann zum Beispiel über Dividenden-Aktien das passive Einkommen gezahlt wird. Um ein passives Einkommen zu erreichen, braucht es nämlich nur einen Kapitalfluss oder Cashflow, für den man aber nicht zwangsläufig auch (eigenes) Vermögen benötigt. Ich werde diese Unterschiede nachfolgend kurz gegenüber stellen.

Dies ist ein Artikel von Erfolgreich -Sparen.com. Alle Texte sind urheberrechtlich geschützt. Mehr Informationen finden Sie auf www erfolgreich-sparen com.

Sparen

Klassisches Sparen bedeutet, ich lege von meinem erarbeiteten Einkommen durch Konsumverzicht einen Teil beiseite. Damit erzeuge ich einen Vorrat an Geld, das zu einem späteren Zeitpunkt verbraucht werden kann. Schulden müssen schnellstmöglich zurück gezahlt werden, weil die Zinsen für die Kredite üblicherweise deutlich höher liegen, als die erzielbaren Sparzinsen. Wer also 1000 Euro Schulden mit 10 Prozent Zinsen hat und gleichzeitig 1000 Euro gespart hat, die für 3 Prozent angelegt werden, verbrennt jedes Jahr 7 Prozent seines Geldes.

Sparen in dieser Form ist einfach zu verstehen und dadurch weit verbreitet. Gleichzeitig ist es aber auch mühsam, weil ständiger Verzicht durchaus eine psychologische Hürde darstellt.

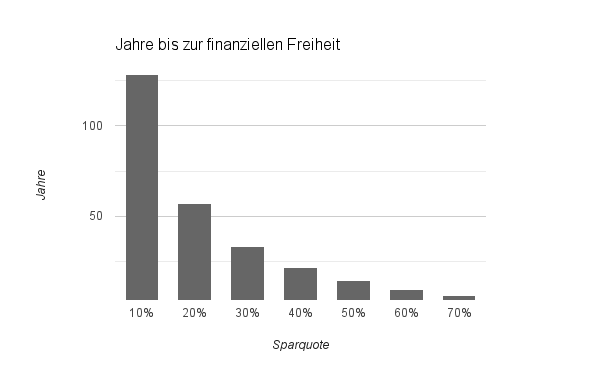

In Deutschland werden durchschnittlich etwa 10 Prozent des Nettoeinkommens gespart. Mit etwas stärkerem Willen und einer guten Strategie wird es auch möglich, über die Hälfte seines Einkommens zu sparen. Early Retirement Extreme hat dieses Vorgehen auf die Spitzen getrieben und berichtet teilweise von Sparquoten jenseits von 70 Prozent.

Vor- und Nachteile des klassischen Sparens

Der größte Vorteil ist: Sparen ist einfach. Du kannst höchstens am eigenen Willen scheitern, wenn du das gesparte Geld doch wieder ausgibst anstatt es investieren. Die größten Hebel stellen hier die Einnahmen und die Ausgaben dar, sodass „Sparen“ extrem flexibel und leicht anpassbar an aktuelle Lebensumstände ist.

Gleichzeitig ist der größte Nachteil aber auch, dass eine geringe Sparquote nicht ausreicht.

Bei einer Sparquote von nur 10 Prozent deines Einkommens und einer Rendite von 7 % pro Jahr benötigst du unendlich lange, um überhaupt ein passives Einkommen aufzubauen, das dein Einkommen vollständig ersetzen kann.

Sparst du hingegen 40 Prozent deines Einkommens, kannst du dieses Ziel bereits in 20 Jahren erreichen.

Investieren bzw. Dividenden-Strategie

Die Investition in Aktien oder Wertpapiere ist genau genommen nur eine erweiterte Form des Sparens, die eine höhere Rendite und damit ein größeres passives Einkommen durch Unternehmensgewinne in Form von Dividenden und Kursgewinnen verspricht.

Hier bleiben die Ersparnisse nicht auf dem Sparbuch, sondern werden auf dem Kapitalmarkt in Sachwerte investiert.

Der Dividend Growth Investor stellt regelmäßig Aktien vor, welche langfristig für diese Strategie geeignet erscheinen. Der Dividenden-Alarm benachrichtigt dich sogar, wenn starke Unternehmen eine attraktive Dividendenrendite aufweisen. Wert wird dabei auf Unternehmen gelegt, die ein stabiles Geschäftsmodell aufweisen und über lange Zeit wachsende Dividenden an die Aktionäre ausgeschüttet haben. Eine ähnliche Strategie mit dem Ziel der finanziellen Freiheit mit Dividenden verfolgen auch einige deutsche Blogs.

Sparen erfordert das 200fache des Einkommens als Vermögen.

Doch im Endeffekt ist das Problem immer das gleiche: Der Erfolg hängt direkt von der höhe der Sparquote und vom erzielten Einkommen ab. Damit muss zunächst ein großes Vermögen angespart werden („Vermögensbildung“), aus dem schließlich die Kapitalerträge in Form von Dividenden gewonnen werden. Bei einer Dividenden-Rendite von etwa 5 Prozent ist also mindestens das 200fache Monatseinkommen erforderlich, um mit den Rückflüssen das normale Arbeitseinkommen ersetzen zu können, wie sich leicht ausrechnen lässt:

Nettoeinkommen * 12 Monate / 5 %

Setzt man nun die durchschnittliche Sparquote von 10 Prozent zugrunde, ist nach rund 10 Monaten ein volles Monatseinkommen erspart. Um das 200fache Monatseinkommen zu erreichen, müsste also 166 Jahre gespart werden. Selbst wenn sich durch Zinsen dieser Zeitraum auf 40 Jahre reduziert, heißt das immer noch, dass die meisten Menschen bis zum Lebensende sparen müssen, um sich selbst ein passives Einkommen aus Dividenden aufbauen zu können.

Etwas besser sieht es bei einer Sparquote von 20 Prozent aus: Das erste Monatseinkommen ist damit bereits nach 5 Monaten auf dem Sparkonto und man könnte schon nach 20 Jahren finanziell frei sein. Wirklich effektiv wird Sparen erst, wenn man mehr als ein Drittel zurück legt. Damit wird es realistisch in weniger von 20 Jahren sein Ziel zu erreichen. Doch wer will wirklich so lange warten und verzichten?

Cashflow als besseres Ziel?

Reduziert man das Sparziel auf den Kern, kommt man schließlich zum Ergebnis, dass gar nicht das eigentliche Vermögen relevant ist, sondern vielmehr die Rückflüsse („Cashflow“), die daraus erzielt werden können. So achten Dividenden-Sparer vor allem auf die gezahlten Dividenden, von denen sie schließlich leben werden.

Mit dieser Erkenntnis muss man sich nun die Frage stellen, ob es nicht auch möglich ist, die Rückflüsse effektiver auf andere Weise zu erreichen, ohne erst den langen Weg des Ansparens gehen zu müssen? So könnte man zum Beispiel abkürzen, wenn man das erforderliche Vermögen nicht vollständig selbst ersparen müsste.

Gute Schulden und schlechte Schulden

Letztendlich erreichen wir mit dieser Frage wieder den Ausgangspunkt und damit die Frage nach den verschiedenen Formen von Verschuldung. So gibt es gute Schulden und schlechte Schulden, wie Robert Kiyosaki immer wieder recht eindrucksvoll erklärt. Gute Schulden sind zum Beispiel Schulden, die für eine Wertanlage aufgenommen werden.

Typisches Beispiel sind alle Unternehmen, die mit Fremdkapital arbeiten. Unternehmer leihen sich Kapital und kaufen dafür Maschinen, mit denen etwas produziert wird. Kaum vorstellbar, wie unsere Wirtschaft funktionieren würde, wenn man erst selbst das gesamte Geld für die Fabrik sparen müsste, die man dann benötigt um ein Auto zu produzieren.

Eine weitere Form guter Schulden sind auch Kredite für vermietete Immobilien. Sie erzeugen durch die Mieteinnahmen einen positiven Cashflow.

Schlechte Schulden sind hingegen Konsumschulden oder das eigene schuldenfinanzierte Haus. Diese Ausgaben erzeugen keinen Rückfluss. Die Kreditzinsen erhöhen letztendlich nur den Kaufpreis.

Gute Schulden erzeugen einen positiven Hebel und erhöhen das eigene Einkommen.

Doch wie wirken sich nun diese Schulden positiv auf das passive Einkommen aus? Das Zauberwort hier lautet schlicht „Hebel“.

Wer sich zum Beispiel ein Haus für eine Million Euro kauft, das jedes Jahr 100.000 Euro Mieteinnahmen abwirft, hat zunächst einen Rückfluss von 100.000 Euro oder eine Gesamtkapitalrendite von 10 Prozent. Werden von dieser Million aber 750.000 Euro durch einen Kredit finanziert, werden nur noch 250.000 Euro selbst aufbringen. Die 100.000 Euro Rückflüsse bleiben dir dennoch erhalten, sodass sich die Eigenkapital-Rendite auf 40 Prozent erhöht!

Natürlich müssen für den Kredit Zinsen bezahlt werden. Sie sollten unter der Gesamtkapital-Rendite von 10 Prozent liegen. Dann erreicht man einen direkten Vorteil durch die Zinsdifferenz. Die Kraft des Hebels beginnt zu wirken.

Gute Schulden erhöhen das Einkommen, während schlechte Schulden dieses Einkommen reduzieren!

Kostet der Kredit über 750.000 Euro zum Beispiel nur 7 Prozent, dann werden bei einer Tilgung von 1 % jedes Jahr 8 % Ausgaben für diese 750.000 Euro fällig oder 60.000 Euro. Bleibt von der Miete ein Überschuss von 40.000 Euro oder eine Eigenkapital-Rendite von 16 Prozent! Würde man die 40.000 Euro durch Dividenden mit 5 Prozent Rendite erzielen wollen, müsste man zunächst ein Vermögen von 800.000 Euro ansparen! Ich denke, an diesem Beispiel wird der Charme des Hebels gut deutlich.

Ganz ähnlich funktionieren die meisten Unternehmen. Der Nachteil ist natürlich, dass dieser Hebel auch in die andere Richtung funktioniert.

Können Dividenden-Sparer diesen Hebel auch für sich nutzen?

Es stellt sich nun die Frage, ob man nicht einfach einen Kredit aufnimmt und sich dafür gute Dividenden-Aktien kaufen könnte? Zwar mag die Idee in der Theorie funktionieren, sie scheitert aber an der Realität. So sind Kredite mit vergleichbaren Konditionen wie für Investitionen in Unternehmen oder für den Erwerb von Immobilien praktisch kaum zu bekommen.

Wer Optionen kauft, erhält ebenfalls einen starken Hebel. Dieser hängen aber nicht am Cashflow der Investition sondern am Kurswert. Zudem sind sie zeitlich befristet und verlieren langsam ihren Wert.

Eine Alternative bieten hingegen Stillhaltergeschäfte. Hier kannst du Optionen verkaufen und erzeugst dadurch einen positiven Cash Flow.

Fazit

Abschließend bleibt festzuhalten, dass die klassische Strategie des Sparens langfristig vollkommen risikolos funktioniert. Konzentriert man sich auf die wahre Zielgröße „Cashflow“, der letztendlich auch relevant für das eigene Einkommen ist, muss man sich aber die Frage stellen, ob vollständige Eigenfinanzierung wirklich Sinn macht, wenn man Vorteile durch die Hebelwirkung berücksichtigt.

Insgesamt ist das Thema recht umfangreich. Ich konnte die Kernpunkte in diesem Artikel nur grob anreißen, werde mir in späteren Beiträgen aber die Details herausgreifen und genauer betrachten.

Hast du schon ähnliche Überlegungen angestellt oder weitere Ideen, wie man den Kapitalfluss steigern kann? Ich freue mich über eine kritische Diskussion oder einen kurzen Kommentar von dir!

Hallo Rico,

besser hätte ich es nicht formulieren können 😉

und vielen Dank das Du meinen Blog als Benchmark für „gute Schulden“ in deinem tollen Bericht genommen hast.

Natürlich macht die Mischung aus beidem den Reiz, aber sobald sich eine Chance auf welcher Seite auch immer ergeben sollte, würde ich zu schlagen.

Warum mit einem Mietobjekt warten, wenn die Mieten gleich alle Kosten decken? Die Banken spielen sehr schell mit, wenn die Rechnungen stimmen.

Oder andersrum, sollten wir einen Crash erleiden und die Märkte 30-50% verlieren, dann kann es nur heissen alle möglichen Mittel rein in den Markt und die Zeit wird es richten.

Beste Grüße

Geldfuchs

PS am kommenden Dienstag habe ich Eigentümerversammlung da werde allerdings mit meiner Familie reisen. Aber am 08.10. bin ich wieder in der Stadt vielleicht passt es ja dann auf ein Pils 🙂

Hi Rico,

toller Artikel! Leider werden werden meist nur „schlechte Schulden gemacht“. Dispot hier, Ratenkredit oder Kleinkredit dort.

Ein Kredit um ein Investment zu finanzieren ist im Privatbereich da er selten. Schade.

Bei Immobilien kommen sogar noch Steuervorteile dazu.

Wenn meine Kreditwürdigkeit steigt (keine Bank gibt einem Student einen Kredit :)) werde ich das auf jeden Fall für mich nutzen.

Schöne Grüße

Sebastian

Man muss hier halt wirklich gewissenhaft umgehen. Die Kreditraten bleiben halt als laufende Kosten stehen — egal was mit dem investierten Geld passiert!

Hi Rico,

Dein Blog, den ich erst gestern entdeckt habe, ist wirklich Lesegenuß!

Obwohl ich zu Deiner Elterngeneration gehöre finde ich die Informationen

und Betrachtungen von Dir fundamental wichtig. Ich hoffe, daß Du hier

weiter machst. Meine Empfehlung an Kinder und Enkelkinder sind Dir

schon sicher, den an einer nachhaltigen, materiellen Absicherung kann

man in jedem Alter arbeiten.

Greyflower

Vielen dank für dein Lob! Jedem tut ein stabiles finanzielles Wissensfundament gut. Da ließen sich einige teure Fehlentscheidungen schon früh vermeiden.

Comments are closed.